今回は「税効果会計」の基礎について解説していきます。

税効果会計は日商簿記1級の試験範囲でしたが、

2018年度より日商簿記2級の試験範囲へ改定されました。

税効果会計は日商簿記の試験範囲だけでは説明し切れてない内容もたくさんあり、

それほど奥が深い論点です。

しかし、税効果会計の基本的な考えはそこまで難しいものではありません。

今回は税効果の知識0の簿記初心者の方にもわかりやすく理解しやすい内容で解説していきます。

- 本記事を読めば「税効果会計」の基礎的な知識・考え方が身に付きます。

はじめに

「税効果会計」と聞いてまず何を想像しますか?

私は初めて聞いたときは「税金を安くすること(節税)」をイメージしてました。

しかしそれは全く違います。

税効果を学んだからといって、税金を安くすることはできません。

税効果会計と節税は全くの無関係になります。

また「税効果」と聞くと税務の知識がないと理解できないと思いがちですが

税法上の細かい知識も不要になります。

- 税効果会計と節税は無関係である。

- 細かい税金の知識がなくても税効果会計は理解できる。

税効果会計とは?

「税効果会計」とは会計上と税法上の一時的な差異を調整し、

法人税等の金額と税引前当期純利益を対応させる会計処理のことをいいます。

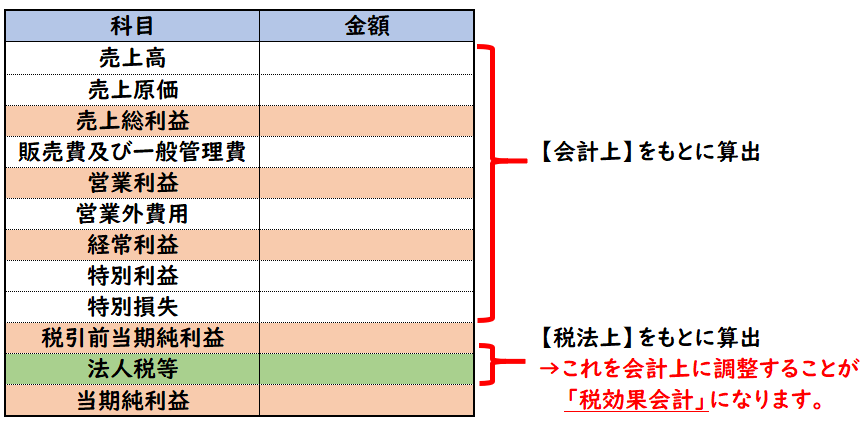

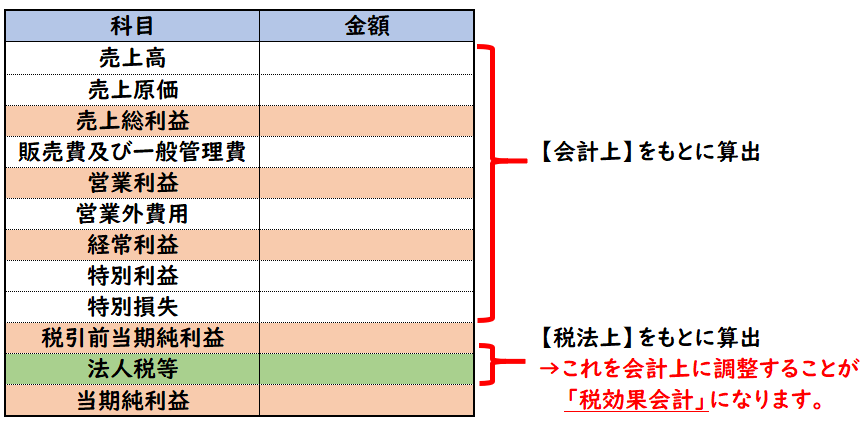

税引前当期純利益までは、会計上をもとに算出してます。

しかし、法人税等は税法上をもとに算出しております。

法人税等は、会計上の利益ではなく

税法上の利益(課税所得)に税率を掛けて算出しております。

これを会計上に調整することが税効果会計になります。

この調整は一時的な差異のみ対象です。詳しくは後述します。

まず会計上と税法上の差異について説明します。

「会計上の利益」と「税法上の利益」

【会計上の利益】と【税法上の利益】は=ではありません。

税法上の利益を「課税所得」と呼びます。

課税所得は所得と呼ぶ場合もあります。

税率を掛けて計算する時は

「会計上の利益×税率」ではなく

「課税所得×税率」で求めます。

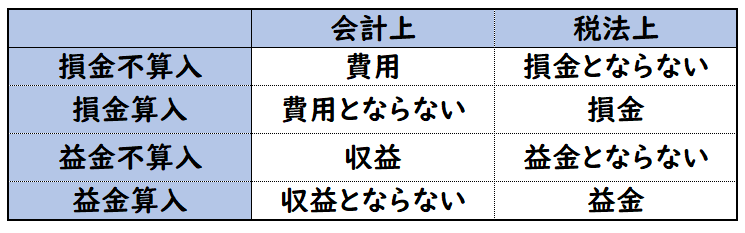

また会計上の損益は費用と収益と呼びますが税務上は下記のようにいいます。

- 税務上の費用を損金

- 税務上の収益を益金

(会計上)

収益 – 費用 = 利益

(税務上)

益金 – 損金 = 課税所得

課税所得×税率=法人税等

会計上の費用が100円発生しても、税務上は損金としては認められない場合があります。

これを損金不算入といいます。

逆に会計上は費用計上しないが、税務上は損金となる場合

これを損金算入といいます。

また、これが収益の場合は「益金不算入」「益金算入」といいます。

この会計上と税法上の差異についてが税効果会計の適用になります。

次に税効果会計の仕訳について解説していきます。

税効果会計の仕訳

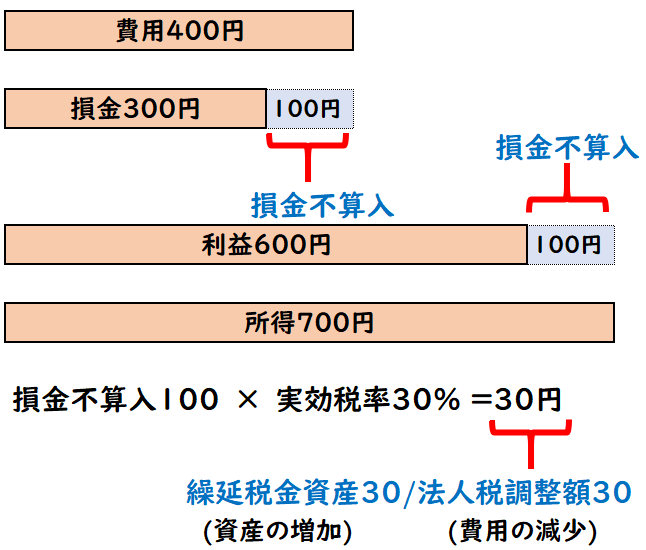

会計上の収益は1,000で費用は400とします。

費用400のうち100円は損金とならない(損金不算入)とします。

この場合の利益と所得はそれぞれいくらになるでしょうか?

※法人税等の実効税率は30%とする。

(解答)

利益と所得は下記のようになります。

| 会計 | 税法 | |

| 収益/益金 | 1,000 | 1,000 |

| 費用/損金 | 400 | 300 |

| 利益/所得 | 600 | 700 |

法人税等の実効税率が30%だとすると

課税所得700×30%=法人税等210円になります。

もし会計上の利益に実行税率を掛けた場合はどうなるでしょうか?

利益600×30%=法人税等180円になります。

| 会計 | 税法 | 差額 | |

| 利益/所得 | 600 | 700 | 100 |

| 法人税等 (×30%) | 180 | 210 | 30 |

税効果会計は、この会計上と税法上の差額30円を会計上へ調整させることになります。

※損金不算入である100円×税率30%=30でも求められます。

仕訳は下記のようになります。

| 繰延税金資産 (B/S) | 30 | / | 法人税等調整額 (P/L) | 30 |

P/Lの法人税等を税法上210→会計上180へ調整する科目を

法人税等調整額(PL科目)といいます。

そして、相手勘定は下記のように計上します。

- 借方の場合

→繰延税金資産(資産) - 貸方の場合

→繰延税金負債(負債)

また税効果の仕訳を起票した後のPLは下記のようになります。

| 税引前当期純利益 | 600 |

| 法人税等 | 210 |

| 法人税等調整額 | △30 |

| 法人税等 計 | 180 |

| 当期純利益 | 420 |

この仕訳より

法人税等が税法上ではなく

会計上へ調整されました。

これが税効果会計です。

税法上の法人税等→会計上の法人税等へ直すイメージです。

一時差異と永久差異

では利益と所得の差額は全て税効果の適用となるのでしょうか?

→答えはNOです。

「税効果会計」とは会計上と税法上の一時的な差異を調整し、

法人税等の金額と税引前当期純利益を対応させる会計処理のことをいいます。

上記に記載しているように

税効果の適用は一時的な差異のみになります。

永久に解消されない差異は税効果の適用外になります。

税効果の適用は一時差異のみです。

一時差異とは?

「一時差異」は、当期で差異が発生しても

翌期以降に差異が解消される場合です。

例えば固定資産150円を購入し

- 税法上の耐用年数は5年

- 会計上の耐用年数は3年

となる場合、各年度の減価償却費は下記のようになります。

※減価償却費の計算式

- 税務:150÷5年=30

- 会計:150÷3年=50

| 耐用年数 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 累計 | |

| 損金 | 5年 | 30 | 30 | 30 | 30 | 30 | 150 |

| 費用 | 3年 | 50 | 50 | 50 | 150 | ||

| 差額 | △20 | △20 | △20 | +30 | +30 | 0 |

1-3年目の差額20円は損金不算入となりますが、

4-5年目で損金算入されます。

これにより1-5年目でそれぞれ差異が生じますが、

5年目の累計額で差異が解消され最終的に差額0になります。

これが一時差異です。

一時差異は、一時的に差異が生じますが、最終的に差異が0になるものです。

仮に実行税率30%とすると仕訳は下記のようになります。

| 年度 | 借方科目 | 金額 | / | 貸方科目 | 金額 |

| 1 | 繰延税金資産 | 6 | / | 法人税等調整額 | 6 |

| 2 | 繰延税金資産 | 6 | / | 法人税等調整額 | 6 |

| 3 | 繰延税金資産 | 6 | / | 法人税等調整額 | 6 |

| 4 | 法人税等調整額 | 9 | / | 繰延税金資産 | 9 |

| 5 | 法人税等調整額 | 9 | / | 繰延税金資産 | 9 |

※差額20×30%=6,差額30×30%=9

BS科目である繰延税金資産は5年後に残高0になります。

永久差異とは?

「永久差異」は差異が永久に解消されないことです。

永久差異の代表例は交際費です。

交際費は一定の条件を満たせば、一定の金額損金として認められますが

それを超える金額は損金不算入となります。

上記の減価償却費と違い、翌期以降解消されることなく

差異は永久に残ります。

これを税効果の適用してしまうと下記のように

繰延税金資産(BS)はずっと残ったままになります。

| 年度 | 借方科目 | 金額 | / | 貸方科目 | 金額 |

| 当期 | 繰延税金資産 | XX | / | 法人税等調整額 | XX |

| 翌期以降 | 仕訳なし |

永久差異は、差異が永久に解消されないものになります。

つまり税効果の適用は将来差異が解消される一時差異が対象になります。

永久差異は税効果の対象となりません。

【永久差異の具体例】

- 受取配当金の益金不算入

- 交際費の損金不算入

- 寄付金の損金不算入

- 延滞税の損金不算入

↓一時差異と永久差異の種類については下記で詳しく解説しております。

【税効果会計の適用】

- 一時差異→適用あり

- 永久差異→適用なし

税効果会計の2つの目的

上記のことから税効果会計はP/L側とB/S側の2つの目的があります。

【税効果会計は2つの目的】

- (P/L)法人税等調整額で法人税等の会計と税務の一時差異を調整する。

- (B/S)繰延税金資産で将来の税金の軽減を表す

税効果では上記2つの中でもB/S側の目的を重要視しています。

- B/Sを重要視した考えを「資産負債法」

- P/Lを重要視した考えを「繰延法」

といいます。

現行の会計基準は「資産負債法」を採用しております。

税効果の解説について、序盤はP/Lから説明しましたが重要なのはB/Sになります。

将来減算一時差異・将来加算一時差異

税効果は一時差異のみ適用と言いました。

一時差異でも将来税金が

- 減算される場合

- 加算される場合

があります。

- 繰延税金資産で計上したもの

→将来減算一時差異 - 繰延税金負債で計上したもの

→将来加算一時差異

- 繰延税金資産は税金の前払いのような性質があります。

→前払いと言うことは将来の税金が減ることになるため、

将来減算一時差異になります。

- 繰延税金負債は税金の未払いのような性質があります。

→未払いということは将来の税金が増えることになるため

将来加算一時差異になります。

先程の減価償却費を例にすると

1年目の減価償却費は

会計上の費用50、税法上の損金30となりました。

つまり20円は損金不算入のため

課税所得は+20となります。

加算された課税所得は将来(4-5年目)で減算されます。

これが将来減算一時差異になります。

表でまとめると下記のようになります。

| 将来減算一時差異 | 繰延税金資産 | 税金の前払い |

| 将来加算一時差異 | 繰延税金負債 | 税金の未払い |

赤字会社の場合

税効果の適用は一時差異のみですが

一時差異のすべての金額が税効果の適用とは限りません。

例えば赤字会社で今後も赤字が続くと見込まれる場合です。

これは税法上の言葉で置き換えると下記のようになります。

税務上の欠損金が生じており、かつ、翌期においても重要な税務上の欠損金が生じることが見込まれている企業

会計上の赤字を損失

税法上の赤字は欠損金

といいます。

繰延税金資産は「税金の前払い」です。

欠損金がある、つまり課税所得が0以下だと実効税率をかけても税額は0です。

一時差異が発生しても、そもそも税金を支払っていないため

税金の前払いになりません。

前払いしていないため、将来の税金も減りません。

つまり、将来減算一時差異にならないということです

このような場合は繰延税金資産の計上はしません。

税効果を適用し繰延税金資産を計上する際は

将来、繰延税金資産が回収されるかどうか?の判断が必要となります。

これを「繰延税金資産の回収可能性」といいます。

大きく5つの分類に分けられます。

先程の例の「欠損金が生じて、かつ今後も欠損金が生じると見込まれる場合」は分類5に該当し

繰延税金資産の回収可能性のないとされ、繰延税金資産は計上しません。

将来減算一時差異が発生しても必ずし繰延税金資産を計上するとは限らないとだけ覚えておきましょう。

ただし、繰延税金負債は回収可能性に関係なく計上します、

なぜなら繰延税金負債は将来加算一時差異で「税金の未払い」だからです。

赤字会社(分類5)でも、いずれ支払うと想定して繰延税金負債で計上します。

【繰延税金資産と負債の計上について】

- 繰延税金資産は、回収可能性を考慮して慎重に計上する

- 繰延税金負債は、いずれ支払う可能性あるため漏れなく計上する

上記は少し応用的な話になります。日商簿記の試験にも出題されない内容になります。

↓[繰延税金資産の回収可能性]については下記で詳しく解説しております

税効果会計の適用会社

税効果の適用を受けるのは下記の会社になります。

- 上場会社と非上場会社であっても金融商品取引法の適用を受ける会社

- 会社法上の大会社に該当する会社

大会社とは、資本金5億円以上又は負債総額200億円以上の会社です。

つまり金商法の適用を受けていない

非上場の中小企業は、税効果の適用はありません。

非上場の中小企業は税務会計ベースで会計処理を行っていることが多く

会計上と税務上のズレは大きく発生しません。

そのため影響額も少ないということから、税効果の適用は必要ないとされています。

まとめ

今回は税効果会計の基礎について解説しました。

税効果は奥が深く、まだ説明し切れていない内容もあります。

しかし上記の内容を理解出来れば、税効果会計の基礎は身に付いたと言えます。

下記の内容だけでも覚えて頂ければ税効果会計の基礎を理解できたと言えるでしょう。

- 税効果会計は、会計上の利益と税務上の利益(課税所得)の差異を調整する。

- ただし適用するのは一時差異のみ。永久差異は適用しない

- 税効果会計は下記2つの目的がある。

- (P/L)法人税等調整額で法人税等の会計と税務の一時差異を調整する。

- (B/S)繰延税金資産で将来の税金の軽減を表す

- 現行の会計基準はB/S側の目的を重要視している(資産負債法)

- 繰延税金資産は将来の税金を減らす働きがあり、税金の前払いのようなもの

- そのため「欠損金が生じて、かつ今後も欠損金が生じると見込まれる場合」は税金の前払いしていないため繰延税金資産は計上しません。

- 金商法の適用を受けていない非上場の中小企業は税効果の適用なし

また「繰延税金資産の回収可能性」は日商簿記2級・1級では出題されません。

コメント