今回は下記の【減価償却資産の種類】について解説します。

【減価償却資産の種類】

- 一括償却資産

- 少額減価償却資産の特例

- 固定資産

今回はそれぞれ3つの違いについて、わかりやすく解説していきます。

固定資産について

固定資産の計上要件は下記3つになります。

- 1年以上の長期間にわたって使用するもの

- 取得原価が10万以上のもの

- 販売目的ではなく、自社で使用するもの

この要件を満たせば通常は「固定資産」で計上し決められた耐用年数で償却します。

しかし一定の別の要件を満たすと、早期に費用化することができる特例があります。

早期に費用化できれば課税所得も減少し節税に繋がります。

その特例とは下記のようなものです。

- 一括償却資産

- 少額減価償却資産の特例

一括償却資産とは?

「一括償却資産」は取得原価が10万以上20万未満の減価償却資産のことをいいます。

一括償却資産の適用を受けると耐用年数に関係なく

税法上は一律3年均等償却することができます。

また一括償却資産は償却資産税は非課税となります

3年均等償却とは?

「定額法の耐用年数3年」と「3年均等償却」は少し異なります。

「定額法の耐用年数3年」は期中で取得すれば、月割りしてその月から償却開始し、償却終了も3年後の期中となります。

しかし「3年均等償却」は期中取得でも月割りしません。

1年目の償却費は取得原価の1/3となり、償却終了も3年後の期末となります

つまり、期中取得でも1年目は12か月分償却されることになります。

期末の月に一括償却資産を取得しても、1ヶ月分ではなく12ヶ月分償却でします。

決算調整方式と申告調整方式

一括償却資産は税法上は「3年均等償却」になりますが

会計上は「3年均等償却」「全額経費」の2つ選択できます。

【一括償却資産】

- 税法上→「3年均等償却」

- 会計上→「3年均等償却」or「全額経費」

決算調整方式

会計上も3年均等償却を選択した場合、資産で計上し3年で償却します。

これを「決算調整方式」といいます。

| 購入時 | 一括償却資産 (固定資産) | / | 現預金 |

| 決算時 | 減価償却資産 | / | 一括償却資産 |

決算調整方式の場合、

税法上=会計上になるため申告調整なしとなります。

申告調整方式

会計上は全額経費で選択した場合、費用で計上し決算時の減価償却はなしとなります。

これを「申告調整方式」といいます。

| 購入時 | 消耗品費など (費用) | / | 現預金 |

| 決算時 | 仕訳なし |

申告調整方式の場合、

税法上≠会計上になるため申告調整が必要となります。

「消耗品費(補助科目:一括償却資産)」で計上すれば

ほかの申告調整しない10万以下の消耗品費と区別でき、申告時に管理しやすくなります。

「決算調整方式」

- メリット・・・申告調整なし

- デメリット・・決算時に減価償却する手間がある

「申告調整方式」

- メリット・・・経費で計上するため、決算時に減価償却する必要なし

- デメリット・・税法上≠会計上になるため申告調整が必要

少額減価償却資産の特例とは?

「少額減価償却資産」と「少額減価償却資産の特例」は別物になります。

- 少額減価償却資産

- 少額減価償却資産の特例

少額減価償却資産

「少額減価償却資産」とは下記のいずれかに当てはまるもので、

全額経費で計上できます。

【少額減価償却資産とは?】

- 取得価額が10万円未満のもの

- 使用できる期間が1年未満のもの

少額減価償却資産の特例

しかし、「少額減価償却資産の特例」として

下記の要件に当てはまれば、全額経費で計上できます。

【少額減価償却資産の特例】

- 一定の要件を満たす中小企業法人

- 取得価額が30万円未満のもの

通常は10万未満は経費でしたが、「少額減価償却資産の特例」として一定の要件に当てはまれば、30万未満までの固定資産も経費で処理できるということです。

「少額減価償却資産の特例」の要件

「少額減価償却資産の特例」の要件

- 大企業のグループ会社を除いた資本金1億円以下の法人であること

- 常時使用する従業員数が500人以下

(2020年3月31日までの取得については1,000人以下) - 年間で300万円以内まで(これを超えるものは固定資産になる)

「少額減価償却資産の特例」は課税

また一括償却資産と違い

「少額減価償却資産の特例」は償却資産税は課税となります。

そのため固定資産台帳で償却資産税の計算をしている場合は台帳の登録が必要となります。

「少額減価償却資産の特例」は全額費用となるため節税というメリットがあります。

固定資産とは?

固定資産の計上要件を満たしつつ

「一括償却資産」と「少額減価償却資産の特例」の要件に満たさない場合は

通常の「固定資産」で計上します。

固定資産は税法上の耐用年数で減価償却し、償却資産税は課税となります。

「一括償却資産」と「少額減価償却資産の特例」の要件に満たしてても「固定資産」で計上することはできます。

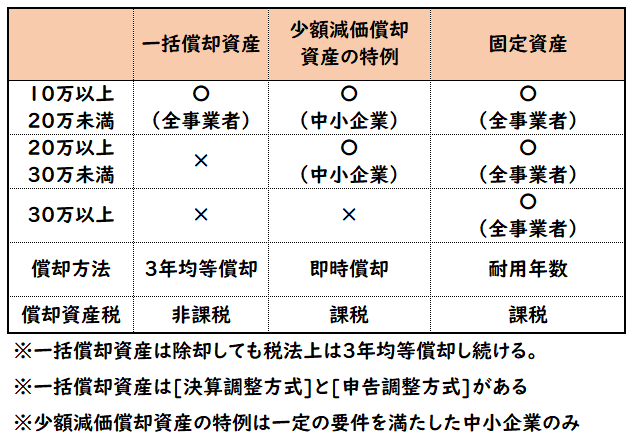

まとめ

今回は[一括償却資産]と[少額減価償却資産の特例]と[固定資産]の違いについて解説しました。

表でまとめると下記のようになります。

[一括償却資産]と[少額減価償却資産の特例]の適用要件を満たしていても

「固定資産」で計上することもできます。

ただこの特例を適用できるのであれば、適用した方が節税になるので使った方がいいでしょう。

特に一括償却資産を適用すれば償却資産税が非課税となるというメリットがあります。

コメント