今回は【法人税等の種類】について解説します。

法人税等とは?

法人税等は、会社の事業活動による儲けに係る税金のことをいいます。

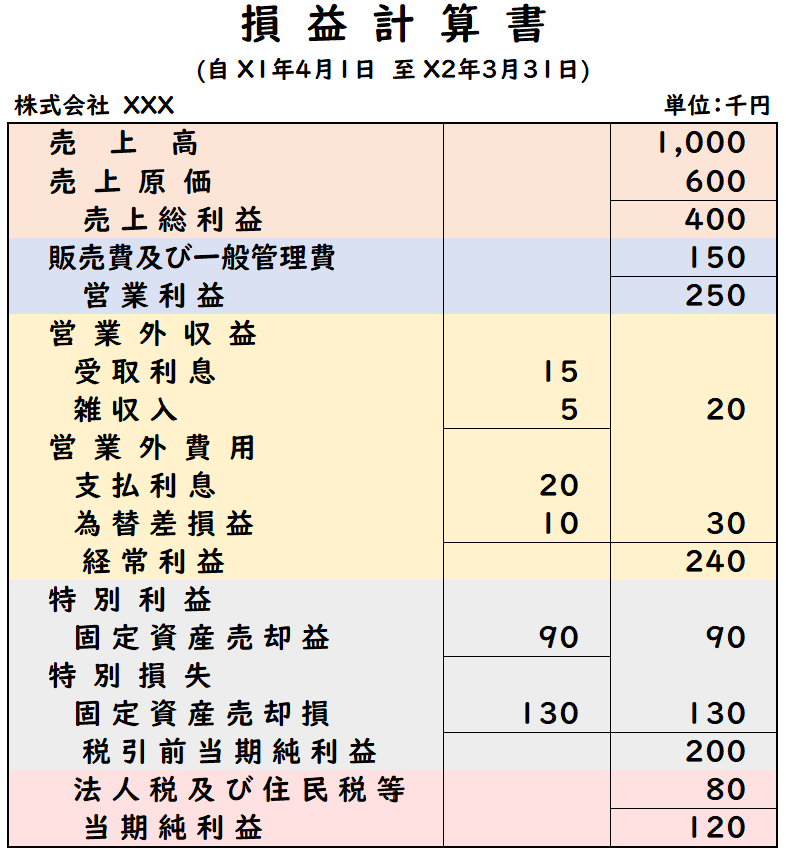

会社の儲けを表す損益計算書(P/L)では

一番下の[当期純利益]の上にあたる費用となります。

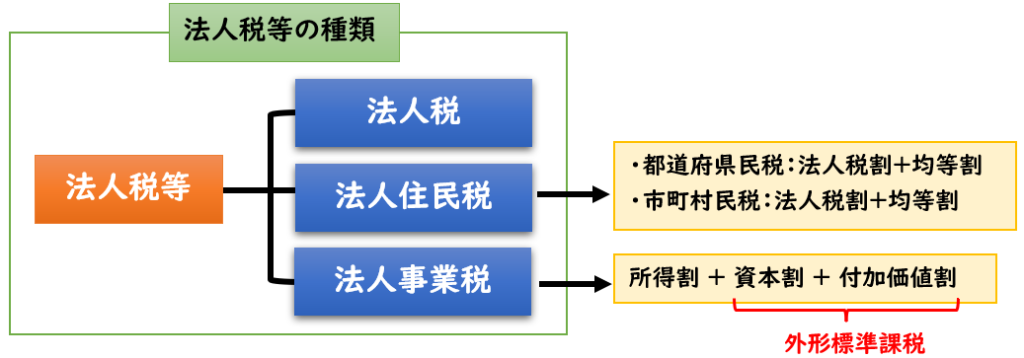

法人税等の種類

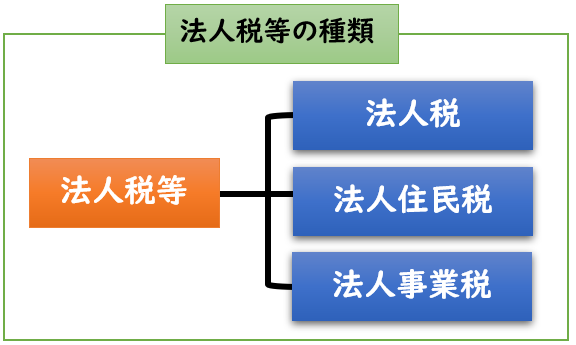

法人税等は下記のような種類があります。

【法人税等の種類】

- 法人税

- 法人住民税

- 法人事業税

この3つの税金の総称を「法人税等」といいます。

法人税等= 法人税 + 法人住民税 + 法人事業税

国税と地方税

法人税は、国に納付する「国税」であり、

法人住民税・法人事業税は、地方自治体に納付する「地方税」となります。

- 法人税

→国税(納付先:国) - 法人住民税・法人事業税

→地方税(納付先:地方自治体)

法人税とは?

法人税は、会社の「課税所得」に課せられる税金になります。

下記のように

[会計上の利益]と[税務上の利益]は異なります。

(会計上)

収益 – 費用 = 利益

(税務上)

益金 – 損金 = 課税所得

課税所得×税率=法人税

法人住民税とは?

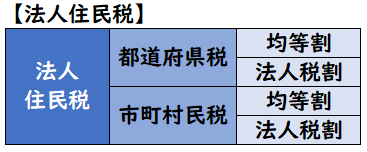

法人住民税とは、事業所のある地方自治体に対して納める地方税となります。

法人住民税は「法人税割」と「均等割」によって構成されます。

法人住民税= 法人税割 + 均等割

法人税割

法人税割は下記のように算出します。

法人税割=法人税額×税率

法人税割は法人税の金額に税率を掛けて算出します。

均等割

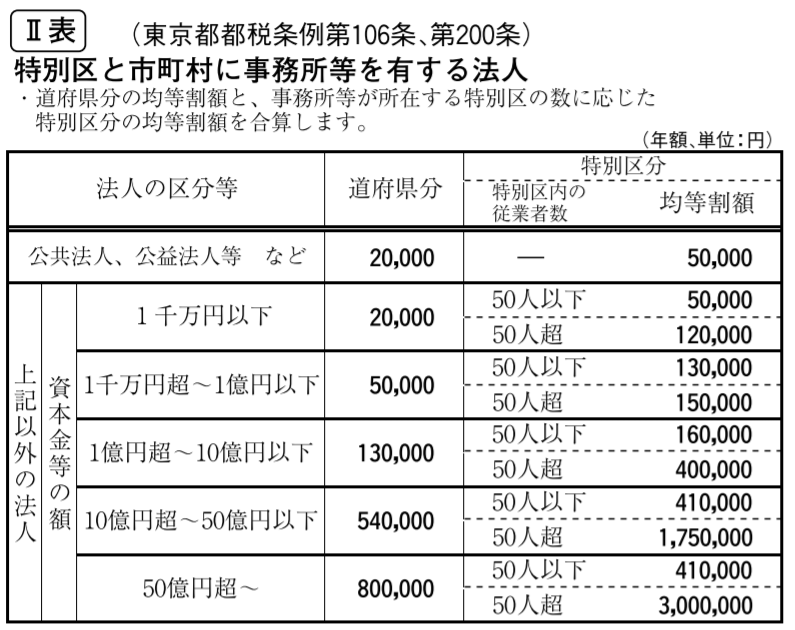

均等割は、資本金等の額と従業員数によって納税額が決定します。

各自治体によって税額は異なります。

例えば【東京都】【23区】に本社がある場合は下記のように税額が決定します。

都道府県民税と市町村民税

法人住民税の納付先は下記のような「地方自治体」です。

- 都道府県

- 市区町村

例えば、事務所が「北海道札幌市」であれば

法人住民税の納付先は下記の2箇所になります。

- 北海道

- 札幌市

法人住民税はこのように、納付先は1か所ではないので注意しましょう。

事務所が複数ある場合

事務所が複数ある場合、下記のようにして法人住民税を算出します。

東京に本店があり、大阪に支店があるなど事務所が複数ある場合

法人税割

法人税割=法人税額×税率

事務所が複数ある場合の「法人税割」は

法人税額を各都道府県・市町村ごとに分割して税額の計算を行います。

その際に用いる基準を「分割基準」といいます。

法人住民税・法人税割では「従業者の数」を用いて分割を行います。

具体例を出して解説すると下記のようになります。

- 本社:北海道札幌市

従業員数70人 - 支社:青森県青森市

従業員数30人 - 法人税額:10,000円

上記のように複数の事務所がある場合の[法人税割]を求めなさい。

[各地方自治体の法人税割の税率]

- 北海道:3.2%

- 札幌市:12.3%

- 青森県:5.0%

- 青森市:14.7%

(解答)

- 北海道:2,240円

- 札幌市:8,610円

- 青森県:1,500円

- 青森市:4,410円

(解説)

◆法人税額の算出

法人税額(100,000円)は下記のように従業員の数で分割します。

- 北海道札幌市

100,000円×70人/100人=70,000円 - 青森県青森市

100,000円×30人/100人=30,000円

◆各地方自治体の法人税割に算出

分割した法人税額に各地方自治体の税率を掛けて法人税割を算出します。

- 北海道:70,000円×3.2%=2,240円

- 札幌市:70,000円×12.3%=8,610円

- 青森県:30,000円×5.0%=1,500円

- 青森市:30,000円×14.7%=4,410円

均等割

事務所が複数ある場合の「均等割」は

各地方自治体ごとの均等割を納付します。

※法人税割と違い分割といった処理もありません。

法人事業税とは?

法人事業税は、課税所得に対して、地方自治体(都道府県)によって課される地方税です。

つまり、納付先は都道府県です。

主に下記のように構成されています。

法人事業税= 所得割 + 資本割 + 付加価値割

ただし、「付加価値割」及び「資本割」は外形標準課税が適用される会社のみとなります。

外形標準課税とは?

外形標準課税が適用される法人とは、

資本金が1億円超える法人になります。

法人事業税は、下記のように資本金の額によって計算方法が異なります。

<資本金が1億円以下の法人>

→「所得割」のみ

<資本金が1億円超えの法人>

※外形標準課税の適用会社

→「所得割」「資本割」「付加価値割」

↓外形標準課税については下記で詳しく解説しております。

所得割

所得割は下記のように算出します。

所得割=課税所得×税率

資本割

資本割は下記のように算出します。

資本割=資本金等の額×税率

※外形標準課税の適用会社のみ

付加価値割

付加価値割は下記のように算出します。

付加価値割=(報酬給与+支払利子+支払家賃+当期損益)×税率

※外形標準課税の適用会社のみ

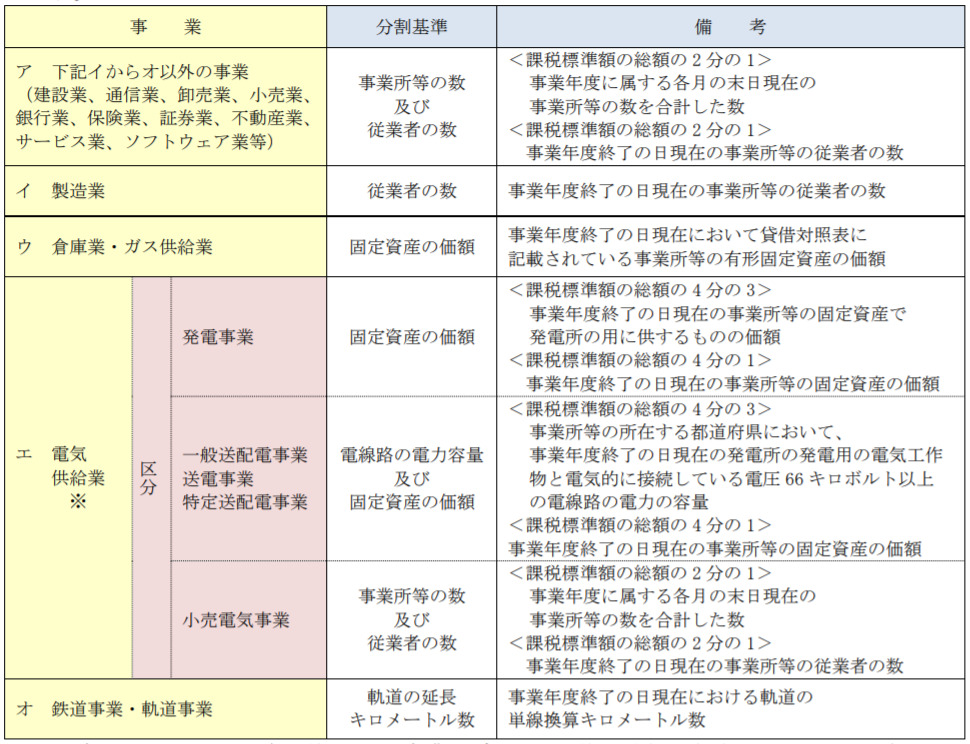

事務所が複数ある場合

事務所が複数ある場合「法人住民税」と同様

分割基準により、課税標準となる金額の分割を行います。

「法人住民税」では従業員の数を用いて分割を行いますが

「法人事業税」の場合は下記のように業種によって分割基準が異なります。

赤字でも法人税等は発生するのか?

上記で法人税等について解説しましたが

赤字でも法人税等は発生するのか?について考えていきます。

ここでいう赤字は、課税所得(税務上の利益)のマイナスを指します。

結論から申し上げると

赤字でも法人税等は発生します。

主に下記のようになります。

【赤字でも発生する法人税等】

- 法人住民税の「均等割」

- 法人事業税の「資本割」

法人住民税の「均等割」

均等割は、資本金等の額と従業員数によって納税額が決定します。

そのため会社の所得(利益)に関係なく、発生する税金になります。

法人事業税の「資本割」

資本割は下記のように算出します。

資本割=資本金等の額×税率

「資本割」は課税所得ではなく、資本金等の額に税率を掛けるため

会社の所得(利益)に関係なく、発生する税金になります。

ただし、法人事業税の「資本割」は

資本金が1億円を超える法人(外形標準課税の適用法人)のみ発生します。

資本金が1億以下の法人で、赤字の場合は

法人住民税の「均等割」のみ発生します。

法人税等以外の税金

法人税等以外の税金は下記のようなものがあります。

まとめ

今回は【法人税等の種類】について解説しました。

【法人税等の種類】

- 法人税

- 法人住民税

- 法人事業税

コメント