給料から控除される項目で

最も割合が多いのが「社会保険料」です。

社会保険料を節約すれば給料の手取り額が増えます。

では、どうすれば社会保険料を減らすことができるのか?

今回は【社会保険料を減らす方法】について解説します。

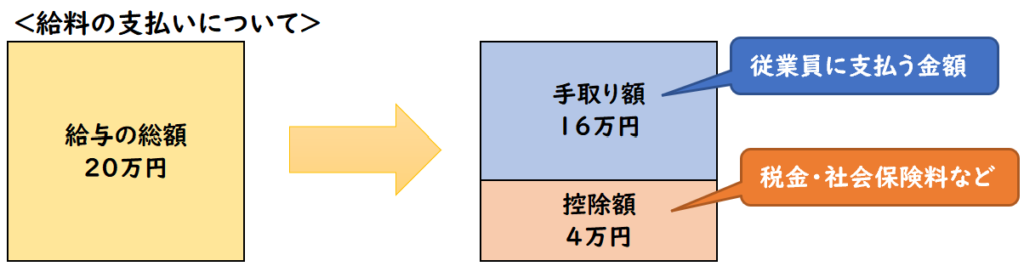

給料の手取りについて

会社が従業員に給料や賞与を支払う時

給料から控除額を差し引いたのが手取り額となります。

この控除額の社会保険料を節約できれば、手取り額も増えます。

給料の控除項目

給料から控除される項目は下記になります。

【給料の控除項目】

- 社会保険料

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 雇用保険料

- 所得税(源泉徴収税)

- 住民税

控除額は「社会保険料」の割合が大きい

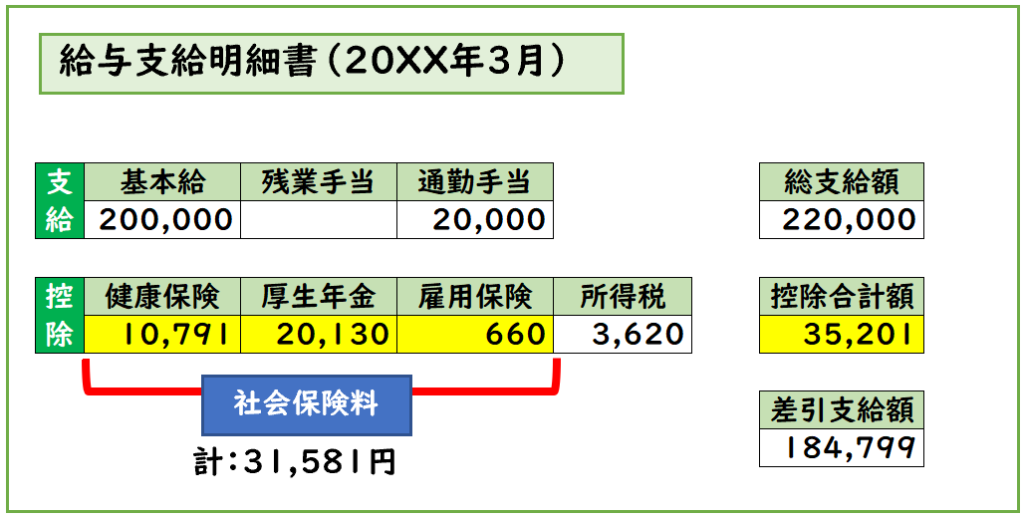

例えば月給20万円の場合の控除額と手取り額は下記のようになります。

月給20万円の場合の給料明細書

上記のように

控除額の中で「社会保険料」の割合が最も大きいことがわかります。

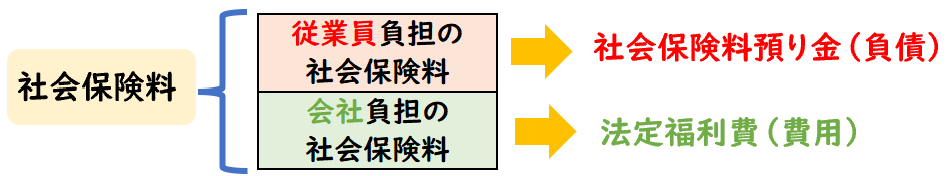

社会保険料について

社会保険料の支払いは「会社」と「従業員」で折半となります。

給料から差し引かれた社会保険料と同額で

会社も支払う必要があります。

つまり社会保険料を減らせば

従業員だけでなく、会社も得するということです。

社会保険料を減らす方法

では、この社会保険料を減らす方法について説明します。

- 従業員ができること

- 会社ができること

で区別して説明します。

【従業員ができること】

- 給料を減らす

- 4月-6月の残業を減らす

- 引越しをして通勤手当を減らす

- 副業して、給与以外の収入を増やす

【会社ができること】

- 昇給は7月以降にする。

- 賞与を減らして月給に上乗せする

- 賞与の支給を年1回にする

※ただし効果があるのは給料の高い社員のみ

従業員ができること

従業員が出来る社会保険料を減らす方法は下記になります。

給料を減らす

社会保険料を減らす一番簡単な方法は

給料を減らすことになります。給料が減らせば標準報酬月額の等級も下がるため

社会保険料も安くなります。

ただし、これは収入自体を減らすことなのでおすすめできない方法です。

給料の手取りも減ってしまうので本末転倒ですね。

4月-6月の残業を減らす

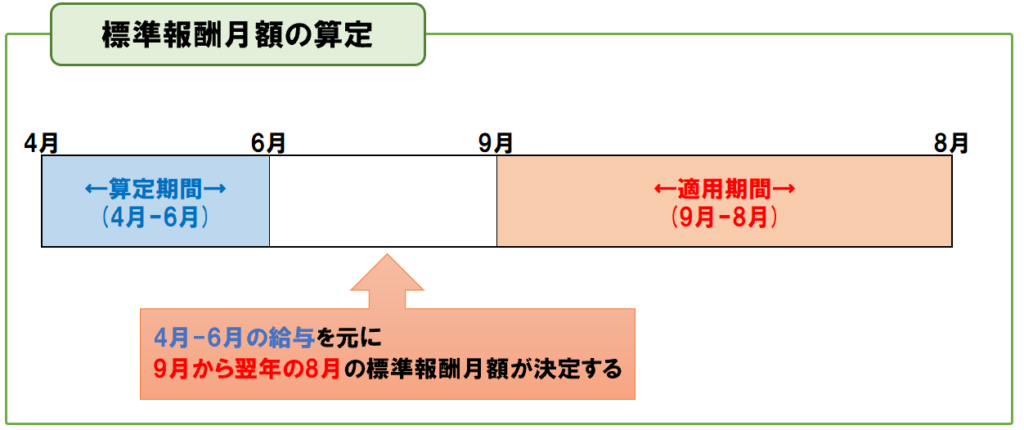

社会保険料は4-6月の給料によって確定します。

この期間に多く残業代が発生すると社会保険料も高くなってしまいます。

そのためこの期間の残業を減らせば社会保険料も減ることになります。

4-6月の給料をもとに8月以降の社会保険料が決まります。

残業するなら4-6月以外の月でした方が社会保険料の負担は少なくなります。

↓これについて下記で詳しく解説しております。

引越しをして通勤手当を減らす

社会保険料は「通勤手当」も含めて計算します。

通勤手当が少なければ、社会保険料も減少します。

そのため引越しして会社の近くに住めば、社会保険料の負担も減ることになります。

同じ給料でも会社から遠くて通勤手当が多く発生している人の方が、社会保険料も高くなってしまいます。

- ①月収20万円

- ②月収20万円+通勤手当2万円

上記①②の場合の控除額はどう変わるのか?

<①月収20万円の場合>

<②月収20万円+通勤手当2万円>

①と②の控除額の差は約2,700円になります。

年間で表すと2,700円×12ヵ月=32,400円となります。

そのため、通勤手当がない人の方が年間3万円ほど得することになります。

副業して、給与以外の収入を増やす

給料が増えれば、当然社会保険料の負担も増えますが

副業による収入は社会保険料に影響しない場合があります。

主に業務委託による副業収入は社会保険料がかからないため

収入だけ増えて社会保険料は変わらずということになります。

副業には下記の2種類があります。

- 個人事業主としての副業

- 業務委託契約

- 株式、FX、仮想通貨投資

- アフィリエイト

- ウーバーイーツ

- 講師

- 単発バイト

など

→この収入は社会保険料の計算に含まれない

- 雇用契約による副業

- パート、アルバイト

「雇用契約による副業」の場合は下記などの要件に当てはまる場合は社会保険料の加入義務となります。

- 週20時間以上

- 月8.8万円以上

- 1年以上の雇用が見込まれること

- 学生でないこと

「年収600万円」の場合

- ①給料600万

- ②給料300万+副業(業務委託)300万円

上記①②で社会保険料の負担額に違いはあるのか?

②の方が社会保険料の負担額は少ない。

理由:副業(業務委託)300万円は社会保険料の計算に影響しないため。

それでは①と②では社会保険料の金額がどれくらい変わるのか?

計算すると下記のようになります。

- ①→約83万円/年

- ②→約43万円/年

つまり同じ年収でも②の方が年間40万円も安く済むということです。

※社会保険料は「健康保険」「厚生年金」のみで計算しています。

ただし副業した場合、所得が発生するため「確定申告」が必要となるので注意しましょう。

会社ができること

会社が出来る社会保険料を減らす方法は下記になります。

昇給は7月以降にする。

社会保険料は4-6月の給料によって確定します。

この期間に昇給すると社会保険料が高くなってしまうため

昇給月は7月以降にすると良いでしょう。

賞与を減らして月給に上乗せする

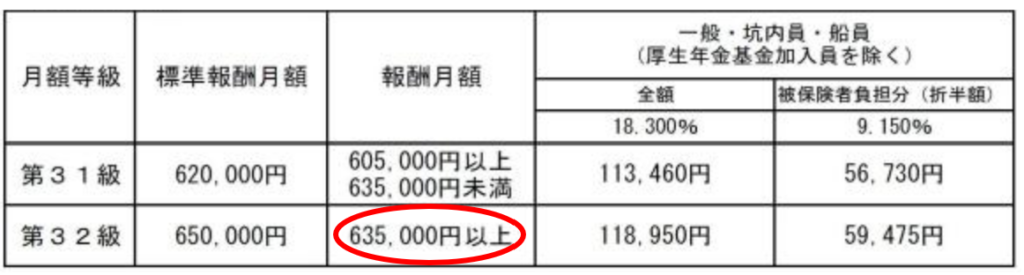

社会保険料の「厚生年金」の控除額は月給63万5千円が上限となります。

それ以上支給額が増加した場合でも「厚生年金」の控除額は変わりません。

賞与を支給している場合は、その賞与分を給料に上乗せすれば

給料の厚生年金の控除額は変わらず、賞与の厚生年金の控除額を減らすことができます。

32等級が厚生年金の上限等級になります。

賞与の支給を年1回にする

社会保険料の「厚生年金」の控除額は賞与1回につき150万が上限となります。

それ以上支給額が増加した場合でも「厚生年金」の控除額は変わりません。

年間で合計150万円以上の賞与を支給している従業員には

複数回で分けて支給するより、1回で支給した場合の方が社会保険料の節約となります。

社会保険料を減らすデメリット

社会保険料を減らせば、給料の手取りは増えるというメリットがあります。

しかし社会保険料を減らすことで、下記のようなデメリットもあります。

将来受け取れる年金額が減る

社会保険料の中に「厚生年金」があります。

支払う金額が減れば将来受け取れる年金額も減ることになります。

健康保険料は掛け捨てになりますが、厚生年金は将来受け取れる年金額に影響します。

↓5つの社会保険料については下記で詳しく解説しております。

傷病手当金・出産手当金の支給額が減る

傷病手当金・出産手当金の支給額は

支給開始以前の標準報酬月額をもとに計算されます。

つまり標準報酬月額は減れば、傷病手当金・出産手当金の支給額も減ることになります。

まとめ

今回は【社会保険料を減らす方法】について解説しました。

要点をまとめると下記になります。

<社会保険料を減らす方法>

【従業員ができること】

- 給料を減らす

- 4月-6月の残業を減らす

- 引越しをして通勤手当を減らす

- 副業して、給与以外の収入を増やす

【会社ができること】

- 昇給は7月以降にする。

- 賞与を減らして月給に上乗せする

- 賞与の支給を年1回にする

※ただし効果があるのは給料の高い社員のみ

<社会保険料を減らすデメリット>

- 将来受け取れる年金額が減る

- 傷病手当金・出産手当金の支給額が減る