今回は【IFRS(国際会計基準)】について解説します。

IFRS(国際会計基準)とは?

IFRSとは、「International Financial Reporting Standards」の略で

国際財務報告基準という意味になります。

IFRSは国際会計基準審議会(IASB)によって設定された会計基準で

「世界共通の会計基準」を目指して作られた会計制度になります。

IFRSの読み方は「イファース」になります。

会計基準は世界各国で異なる

回答としては、そうではありません。

会計制度は国ごとによって異なります。

日本で扱っている会計基準は「日本会計基準」といい、日本で適用する会計基準になります。

国ごとに会計制度が異なると、財務諸表について他国と比較しづらくなります。

そこで、世界共通の会計基準としてIFRSが導入されました。

IFRS導入のメリット

IFRS導入のメリットは下記になります。

海外での資金調達しやすくなる

日本会計基準を適用している場合、海外で資金調達する際に

財務諸表を取引先の国や地域に合わせて作成しなおす必要があります。

IFRSを導入していれば、作り直す必要はなくそのまま利用できます。

これにより資金調達の可能性が高くなります。

海外投資家への説明がしやすくなる。

海外から出資を受けている場合、

海外投資家へ報告する際に

日本会計基準とIFRSの差異を説明する必要があります。

IFRSを導入していれば、差異の説明が不要となります。

海外子会社が管理しやすくなる。

在外子会社が複数ある場合、それぞれの国に応じた会計基準で処理する必要があります。

しかしIFRSを導入すれば、同じ会計基準で管理することができます。

IFRS導入のデメリット

またIFRS導入のデメリットは下記になります。

適用するのに時間がかかる

日本の会計基準とIFRSでは異なる点も多いため

導入には時間と労力がかかります。

社内の担当者への教育や研修も必要になり、適用するのに時間がかかります。

事務負担やコストが増加する。

IFRS導入に伴い、下記のようなコストが発生します。

- コンサルやアドバイザー費用

- 監査報酬の追加費用

- IFRS向けシステム対応による費用

またIFRS導入した場合でも、法人税申告書の作成する際には従来の日本会計基準を元に作成します。

そのため、IFRSを導入した場合でも

IFRSと日本会計基準の複数帳簿を準備する必要があります。

日本会計基準をベースとして財務諸表を作成し、その後にIFRSに基づく組替仕訳を行うことが主となります。

IFRSの導入義務

2005年にEUの上場企業に対してIFRSの適用が義務付けられました。

2022年現在

日本でのIFRSの導入は任意となります。

しかし2021年4月には「収益認識に関する会計基準」の強制適用が実施されました。

現状は日本でのIFRSの導入は任意となりますが、

今後、徐々にIFRSに関連した会計基準が適用される可能性があります。

IFRSと日本会計基準の違い

ではIFRSと日本会計基準では具体的に何が違いのか?

その違いは下記になります。

【IFRSと日本会計基準の違い】

- 「原則主義」と「細則主義」

- 「資産負債アプローチ」と「収益費用アプローチ」

- 「経済的単一説」と「親会社説」

- 注記による開示の量

「原則主義」と「細則主義」

【IFRS】→原則主義

【日本会計基準】→細則主義

「原則主義」とは、原理・原則を重視する考え方であり

基本的な大枠のみルール化されており、細かい部分は場合によって判断するという方法になります

これに対して「細則主義」とは、細部までしっかりとルール化されたものになります。

原則主義であるIFRSは、日本基準と比べて

自由度が高いのが特徴になります。

原則主義の具体例

原則主義の具体例としては下記のようなものがあります。

【減価償却費】

日本基準では、税法上により細かく耐用年数が決められておりますが

IFRSでは「予測される使用期間」となっており具体的な耐用年数が定められておりません。

【連結子会社の対象】

日本基準では、連結子会社となる要件は

「過半数の議決権を有している会社」

「40%以上の議決権を有していて一定の要件に満たしている会社」

のように詳細な規定がありますが、

IFRSでは「実質的な支配している会社」

となっており、具体的な規定はありません。

このようにIFRSでは日本基準と比較して細かい基準が少ないのが特徴です。

注記による開示の量

【IFRS】の方が注記による開示の量が多い

IFRSの方が注記の量が多くなる原因は

IFRSが原則主義を採用しているからになります。

詳細な会計ルールが設定されていないため、財務諸表を見ただけでは

その企業がどんな会計処理をしたのかわかりません。

「どういうルールを元に会計処理をしたのか?」

を示すため細かく注記する必要があります。

「資産負債アプローチ」と「収益費用アプローチ」

【IFRS】→資産負債アプローチ

【日本会計基準】→収益費用アプローチ

日本基準では、企業の業績(P/L)を重視しており

IFRSでは、企業の価値(B/S)を重視しております。

【資産負債アプローチ】

「前期末の純資産」と「当期末の純資産」の差額から利益を測定

【収益費用アプローチ】

「収益」と「費用」の差額から利益を測定

上記のどちらでも算出される利益は基本は同じですが、

大きく異なる点は「包括利益」になります。

包括利益は「資産負債アプローチ」による考えになります。

包括利益の計算式は下記になります。

包括利益=当期純利益+その他の包括利益

「収益費用アプローチ」では、当期純利益が最終的な利益とされておりますが

資産負債アプローチでは、時価変動による利益も考慮しております。

この時価変動による利益とは「その他の包括利益」のことで

代表例としては「その他有価証券評価差額金」になります。

その他有価証券の評価差額は

その他有価証券評価差額金(純資産)で計上します。

純資産の科目を用いているため、収益や費用に関わってきません。

資産負債アプローチでは、収益や費用に関わらないが

このような純資産の変動も会社の利益として考慮すべきと考え

「包括利益」が導入されました。

包括利益について、従来の日本基準では表示義務はありませんでしたが

国際的な会計基準の動きに対応するため、

2011年より導入が義務付けられました。

↓包括利益の詳細は下記をご覧ください。

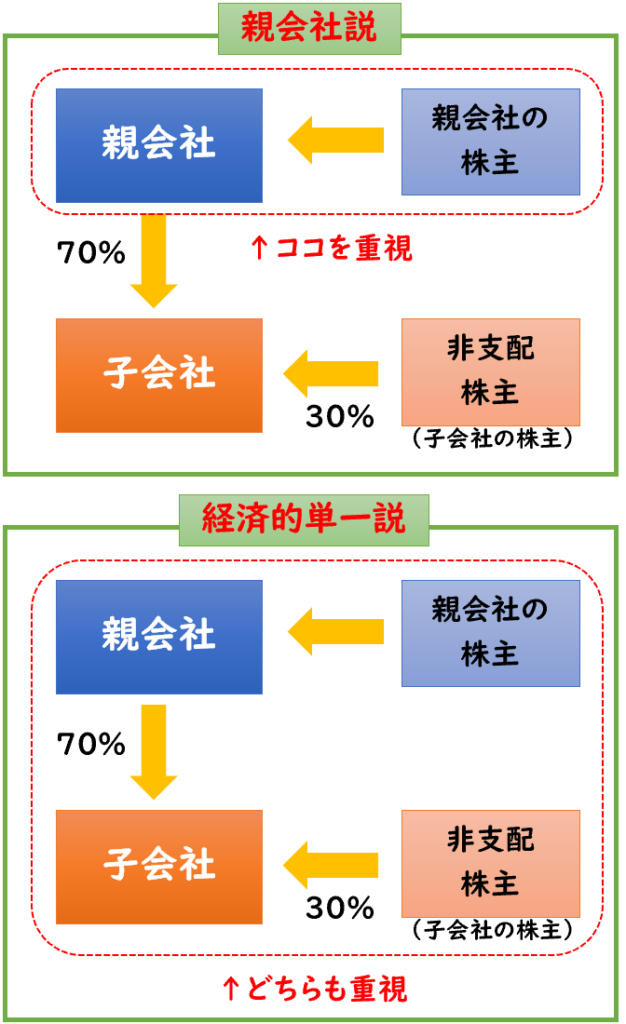

「経済的単一説」と「親会社説」

【IFRS】→経済的単一説

【日本会計基準】→親会社説

日本基準では、連結財務諸表は親会社株主のために作成されるべきと考えております。

これが「親会社説」です。

これに対してIFRSでは、

「親会社も子会社も経済的に単一体である」と考え

連結財務諸表は、親会社だけでなく子会社の株主のためにも作成されるべきと考えております。

これが「経済的単一説」です。

これにより連結会計を行う上で下記のような項目が日本基準と大きく異なる会計処理となります。

【経済的単一説】

- 連結の範囲

- 少数持分の表示および利益

- のれん計上額

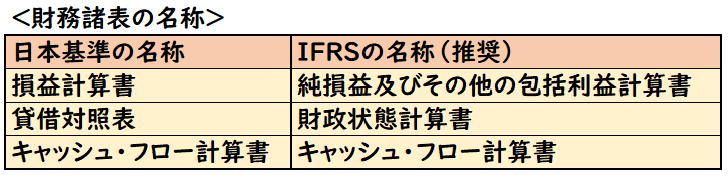

IFRSの財務諸表の名称

財務諸表についても日本基準とIFRSでは異なります。

まず日本基準とIFRSでは、財務諸表の名称が異なります。

【IFRSの財務諸表の名称】

- 損益計算書(P/L)

→純損益及びその他の包括利益計算書 - 貸借対照表(B/S)

→財政状態計算書 - キャッシュ・フロー計算書(C/F)

→キャッシュ・フロー計算書

※赤字がIFRSで使われる名称になります。

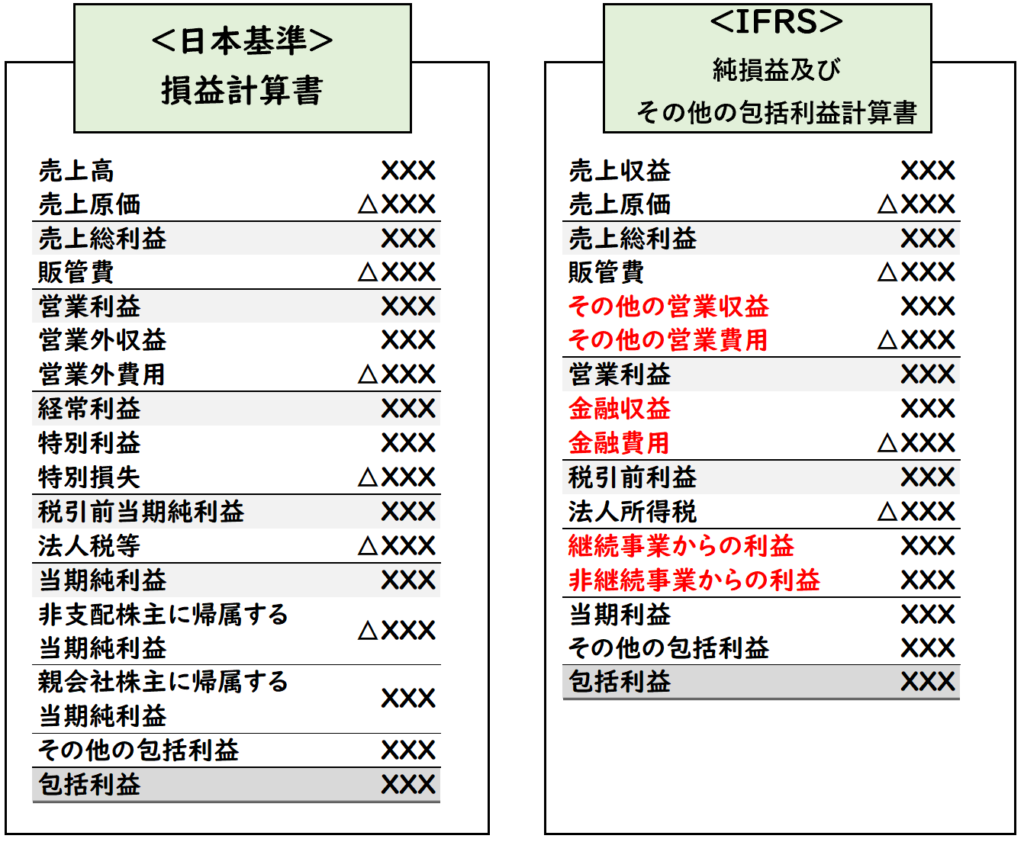

IFRSの損益計算書

損益計算書(P/L)は

IFRSでは「純損益及びその他の包括利益計算書」という名称になります。

営業損益と金融損益

IFRSの損益計算書では

- 営業損益

- 金融損益(営業以外の損益)

で区分しているのが特徴になります。

IFRSでは「営業外損益」「経常損益」「特別損益」という概念がありません。

継続事業と非継続事業の区分

IFRSでは利益について継続事業と非継続事業で区分して表示します。

日本基準では上記のような区分はしていません。

このような区分をする理由は、

継続事業からの利益はどれくらいあるのか?を示すためになります。

IFRSの貸借対照表

貸借対照表(B/S)は

IFRSでは「財政状態計算書」という名称になります。

表示区分

IFRSの貸借対照表では下記のように区分して表示させます。

- 「流動資産」と「非流動資産」

- 「流動負債」と「非流動負債」

ただし、区分しない方が信頼性がある場合は例外として区分しない事も認められます。

日本基準では固定資産をさらに

「有形固定資産」「無形固定資産」「投資その他の資産」

で区分しますが、IFRSではこのような区分を不要で全て一括りで

「非流動資産」となります。

配列方法

日本基準では

流動性の高い項目から配列しますが、

IFRSでは下記のどちらを採用しても良いとされています。

- 流動性の高い項目から配列

- 流動性の低い項目から配列

最低限表示する項目

IFRSの貸借対照表では下記の勘定科目については

最低限表示する項目として定められています。

【資産】

- 有形固定資産

- 投資不動産

- 無形資産

- 金融資産

- 持分法で会計処理された投資

- 生物資産

- 棚卸資産

- 営業債権及びその他の債権

- 現金及び現金同等物

- 売却目的保有の資産

※IFRS第5号「売却目的保有の非流動資産及び廃止事業」 - 未収法人税等

※IAS第12号「法人所得税」に基づく税金資産 - 繰延税金資産

生物資産とは「生きている動物又は植物」のことを指します。主に農業で事業活動している企業が対象となります。

【負債】

- 営業債務およびその他の支払債務

- 引当金

- 金融債務

- 未払法人税等

- 繰延税金負債

- 売却目的保有の負債

※IFRS第5号「売却目的保有の非流動資産及び廃止事業」 - 未払法人税等

※IAS第12号「法人所得税」に基づく税金資産

【純資産】

- 資本金および剰余金

- 非支配持分

IFRSのキャッシュ・フロー計算書

キャッシュ・フロー計算書(C/F)は

IFRSでも名称は同じになります。

キャッシュ・フロー計算書については

日本基準とIFRSでほぼ同じになります。

↓キャッシュフロー計算書については下記で詳しく解説しております。

まとめ

今回は【IFRS(国際会計基準)】について解説しました。

要点をまとめると下記になります。

【IFRSとは?】

- IFRSは国際会計基準審議会(IASB)によって設定された会計基準で

「世界共通の会計基準」を目指して作られた会計制度になります。

【IFRSと日本会計基準の違い】

- 「原則主義」と「細則主義」

- 「資産負債アプローチ」と「収益費用アプローチ」

- 「経済的単一説」と「親会社説」

- 注記による開示の量

コメント