インボイスとは2023年10月より適用開始される制度になります。

今回はインボイス制度(適格請求書等保存方式)について解説します。

- インボイス制度とは?その目的とは?

- インボイス制度が始まる前と始まった後で何が変わるのか?

- 適格請求書と区分記載請求書の違い

- インボイスによる消費税の端数処理

- インボイス制度の実施に向けて行うこと

- 適格請求書発行事業者の登録をしないとどうなるか?

- インボイス制度によるフリーランス・個人事業主への影響

インボイス制度とは?

インボイス制度とは、

請求書や納品書の発行について所定の要件の記載・保存が要求される制度です。

インボイスの正式名称は「適格請求書等保存方式」です。

所定の記載要件とは?

【インボイス制度(適格請求書等保存方式)】の記載事項

- ①請求書発行者の氏名又は名称及びインボイスの登録番号

- ②取引年月日

- ③取引内容

(軽減税率の対象品目である旨) - ④税率ごとに区分して合計した税込対価の額及び適用税率

- ⑤税率ごとに区分した消費税額等

- ⑥請求書受領者の氏名又は名称

現行の請求書(区分記載請求書)に下記の記載の追加が必要となります

- 登録番号

- 適用税率

- 消費税額等

インボイス制度が始まることで請求書・納品書の記載事項が増えることになります。

インボイス制度の目的

インボイス導入の目的は下記になります。

取引による消費税額の透明化を高めるため

売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段として導入されます。

2019年10日1日より消費税が10%へ引き上げられ、それと同時に

軽減税率の導入も始まりました。

2種類の税率が混在することで、正確な消費税の税額を算出するのが困難となっている状況です。

例えば、軽減税率に対象である商品を仕入れた時、

売手側は軽減税率(8%)の課税売上で処理し、仕入側が誤って10%の課税仕入としてしまうと

この仕入側の差額2%の申告漏れとなってしまいます。

現行の制度(区分記載請求書)では

請求書に適用税率・消費税額の記載が義務付けられていないため、

正確に算出することが出来ません。

そのため、誤った消費税額が算出されてしまう可能性があります。

それを解消するため、インボイス制度が導入されました。

軽減税率の導入により、始まった制度と言えるでしょう。

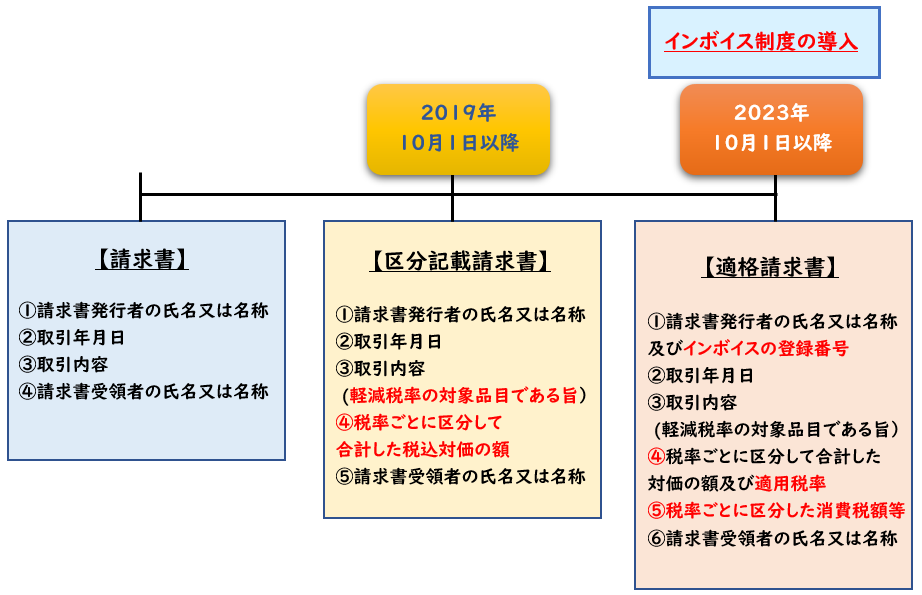

請求書の今までの保存方式

請求書の今までの保存方式は下記のようになります。

- 2019年9月以前

ー請求書 - 2019年10月~2023年9月

ー区分記載請求書 - 2023年10月以降

ー適格請求書←★これがインボイス

2019年10月1日(軽減税率の導入時)に「区分記載請求書」

そして、2023年10月1日よりインボイス制度(適格請求書等保存方式)が開始されます。

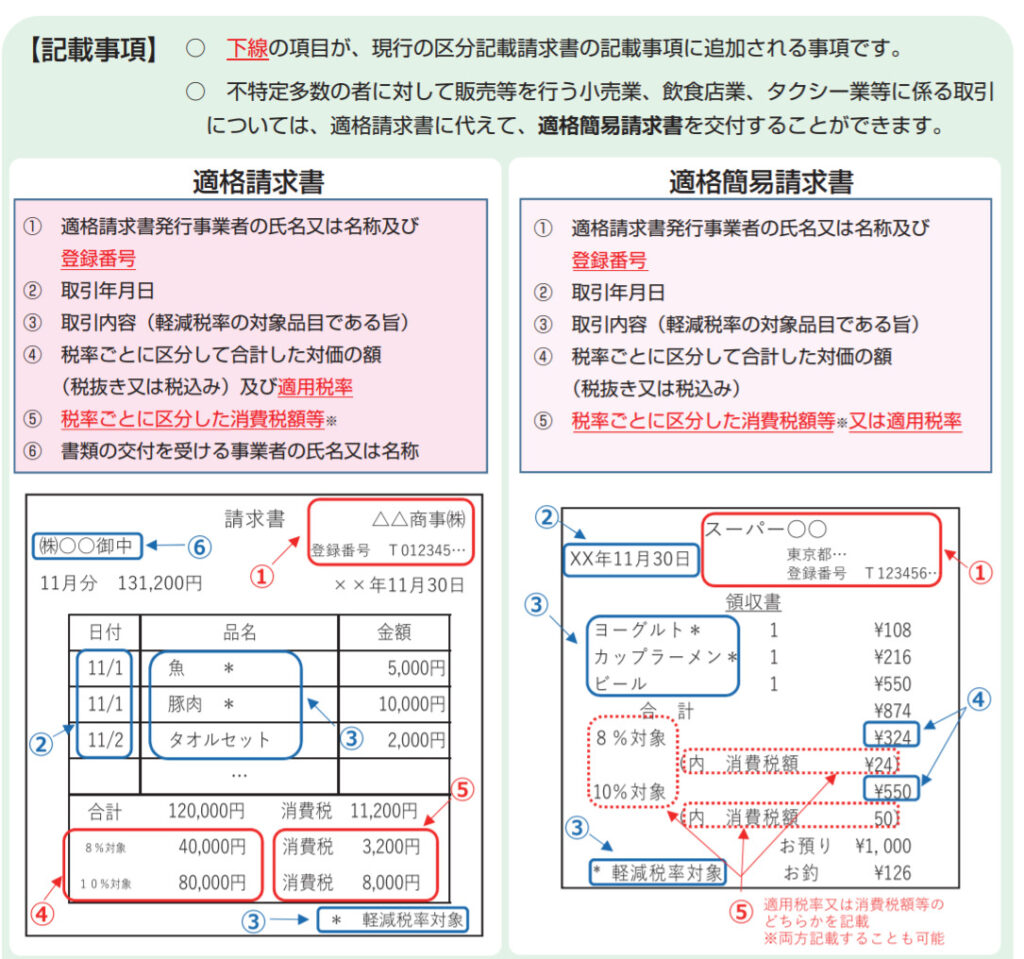

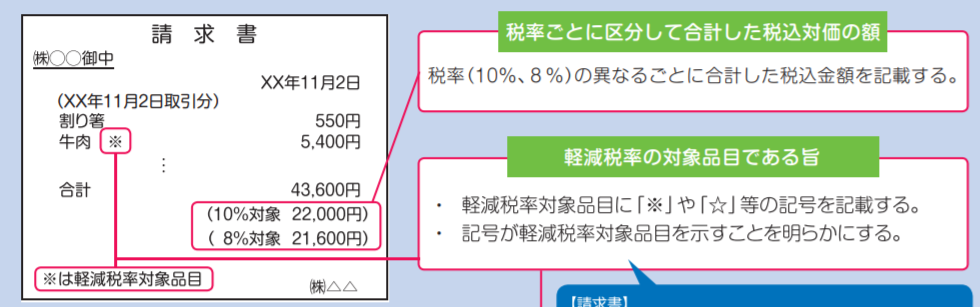

適格請求書の記載事項(2023年10月1日~)

インボイス制度の導入による適格請求書の具体的な記載内容について

国税庁のホームページに記載例がありましたので、画像を引用します。

「適格簡易請求書」はレシートのことです。

普段お店で買い物をするようなところでは、適格簡易請求書が適用されます。

区分記載請求書の記載事項(~2023年9月30日)

区分記載請求書は下記のようになります。

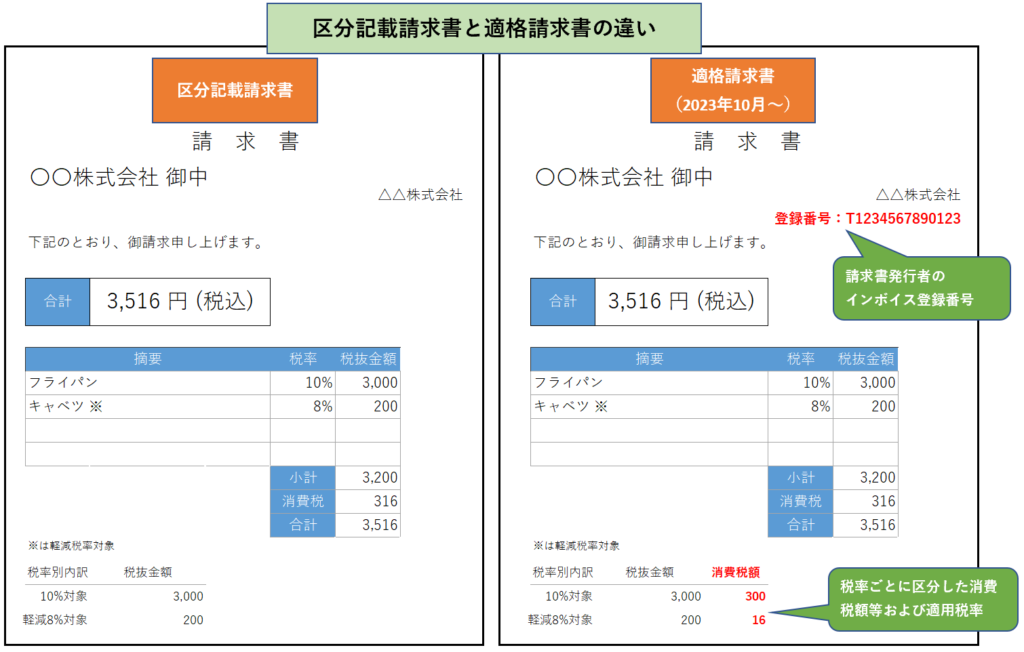

適格請求書と区分記載請求書の違い

「区分記載請求書」に下記3つを追記したのが

「適格請求書」になります。

- 請求書発行者のインボイス登録番号

- 税率ごとに区分した消費税額等

請求書発行者のインボイス登録番号

請求書にインボイス登録番号の記載が必要となります。

税率ごとに区分した消費税額等および適用税率

「区分記載請求書」では、8%と10%の消費税額を区別せず記載するが認められてました。

しかし「適格請求書」では

8%と10%の税率ごとに消費税額を区別して記載する必要があります。

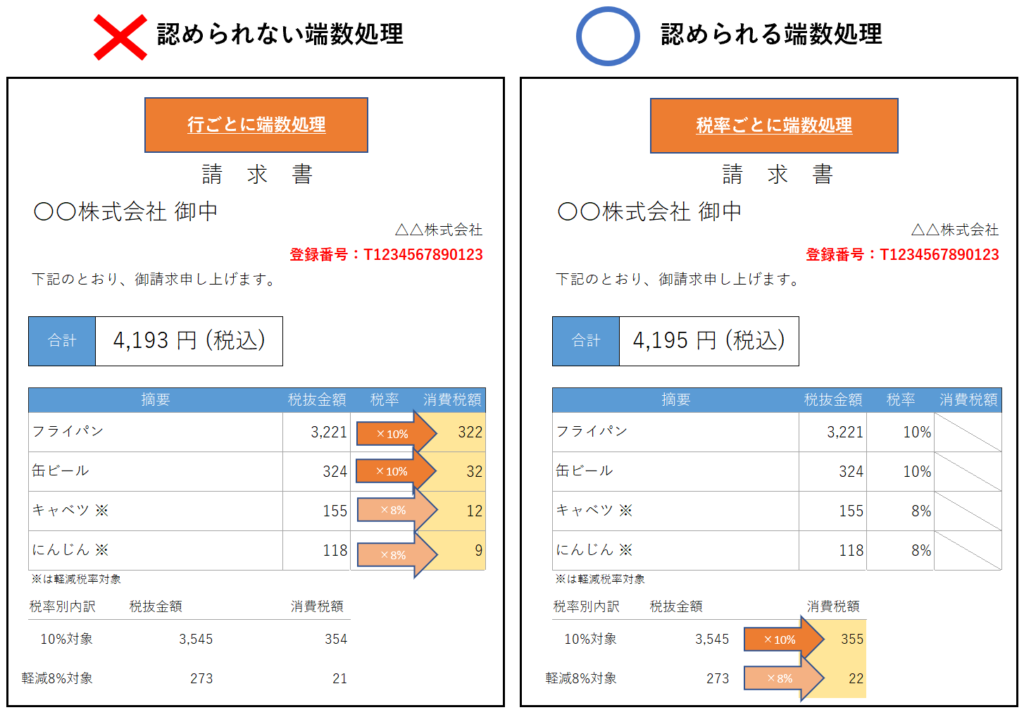

インボイスによる消費税の端数処理

またインボイスの導入により

消費税の端数処理についてルールが定められるようになりました。

適格請求書では、消費税を行ごとの端数処理が認められなくなり

税率ごとに端数処理するようにルール化されました。

- 【区分記載請求書】

消費税を行ごとの端数処理が認められた - 【適格請求書】※2023年10月~

消費税を行ごとの端数処理が認められなくなった

→税率ごとに端数処理

端数処理のルール化により、端数が発生した場合、消費税額が変わることがあります。

インボイス制度の実施に向けて行うこと

インボイス制度の実施に向けて行う

主な内容は下記になります。

- 「適格請求書発行事業者」の登録手続き

- 請求書発行システムの変更

上記は請求書を発行する側(売手)の対応になります。

「適格請求書発行事業者」の登録手続き

適格請求書を発行する場合、登録番号が必要となります。

この登録番号を付与してもらうため

「適格請求発行事業者」の登録が必要となります。

管轄地の税務署長に登録申請を行い、審査を経て問題なければ、固有の登録番号が通知されます。

申請の受付は2021年10月1日より開始されました。

請求書発行システムの改修・変更

システムを使用して請求書の発行をしている場合は、

システムの見直しが必要となります。

現状使用している請求書発行システムがインボイス制度に非対応であれば

インボイス制度に対応したシステムに改修・変更する必要があります。

請求書には下記のような記載を行います。

- 請求書発行者のインボイス登録番号

- 適用税率

- 税率ごとに区分した消費税額等

インボイスに対応したレジの導入(小売業の場合)

小売業の場合はインボイス制度に対応したレジの導入が必要となります。

店舗数が多ければ導入コストも大きくなります。

取引先のインボイス登録の有無による経理処理

請求書を受け取る立場(買い手)で考えると、請求書発行者(売り手)の

インボイス登録の有無によって消費税区分による経理処理が異なります。

そのため、今後請求書を受け取ることで仕訳処理する場合は

インボイス登録番号の有無を確認する必要があります。

では、インボイスの登録をしないとどうなるのか?

これは下記で詳しく解説します。

適格請求書発行事業者の登録をしないとどうなるか?

上記でインボイス制度(適格請求書等保存方式)について解説しましたが

仕入税額控除の適用が認められないということは

納める税金が増えるということです。

ひらたく言えば取引先が損をしてしまうということです。

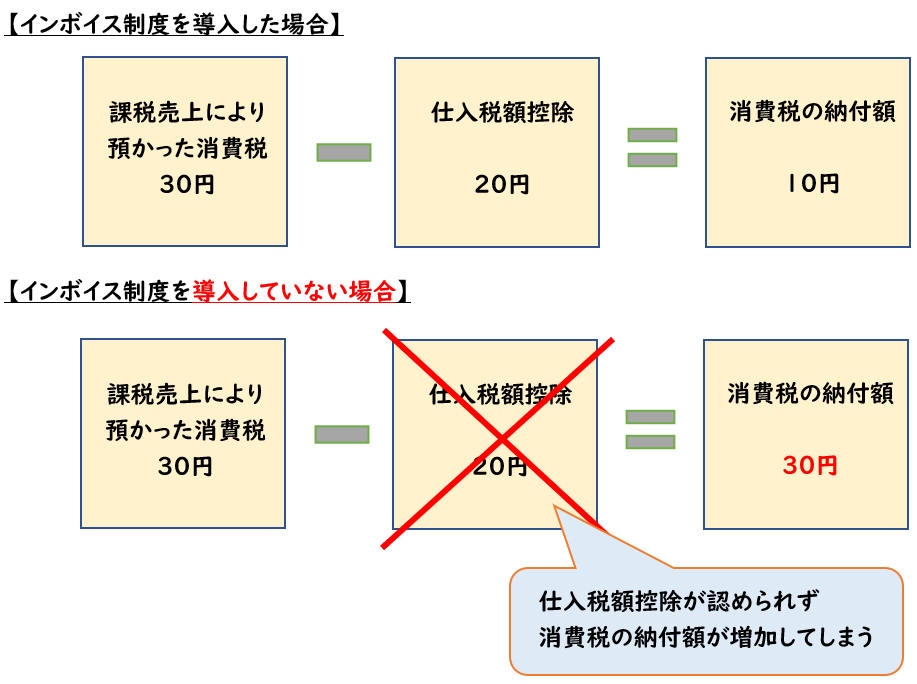

仕入税額控除とは?

仕入税額控除とは

[課税売上にかかる消費税]から[課税仕入にかかる消費税]を控除することをいいます。

例えば、消費税率10%として

仕入先A社から220円(税込)で商品を仕入れ、

その商品を330円(税込)で得意先B社へ販売したとします。

この課税売上30円-課税仕入(仕入税額控除)20=10円が納付額となります。

しかし、仕入先A社がインボイスを導入していなかった場合

仕入税額控除の適用が認められないため

30-0仕入税額控除20=30が納付額となります。

要するに納める税金が増えてしまうということです。

仕訳

| 仕入 | 200 | / | 買掛金など | 220 |

| 仮払消費税 | 20 | / | ||

| 売掛金など | 330 | / | 売上 | 300 |

| / | 仮受消費税 | 30 |

インボイス制度を導入しない場合、得意先が[仕入税額控除]の適用が認められなくなるため

今後の新規の取引が中止となる可能性が高く、

自社の売上にも大きく影響してしまいます。

そのため、2023年10月までに導入を進める必要があります。

インボイス制度の導入により経理業務の負担が増える?

(答え)

インボイス制度の導入による

経理の負担は増えます。

業務負担が増えるのは主に請求書を受け取る側になります。

請求書を受け取った時に

取引先の登録番号が正しいか?の確認が必要となります。

登録番号が誤っていた場合、仕入税額控除の対象となりません。

そのため国税庁のホームページより毎回検索して

登録番号が正しいかどうかをチェックする必要があり

誤っていた場合は取引先に正しい登録番号を確認する必要があります。

請求書の受領枚数が多い場合は、かなり手間な作業となります。

インボイス制度によるフリーランス・個人事業主への影響

インボイス制度の導入により、

一番大きな影響を受けるのは

フリーランス・個人事業主です。

フリーランス・個人事業主の多くは免税事業者です。

免税事業者は「適格請求書発行事業者」になれません。

登録番号も発行されないため、免税事業者は「適格請求書」の発行が出来ません。

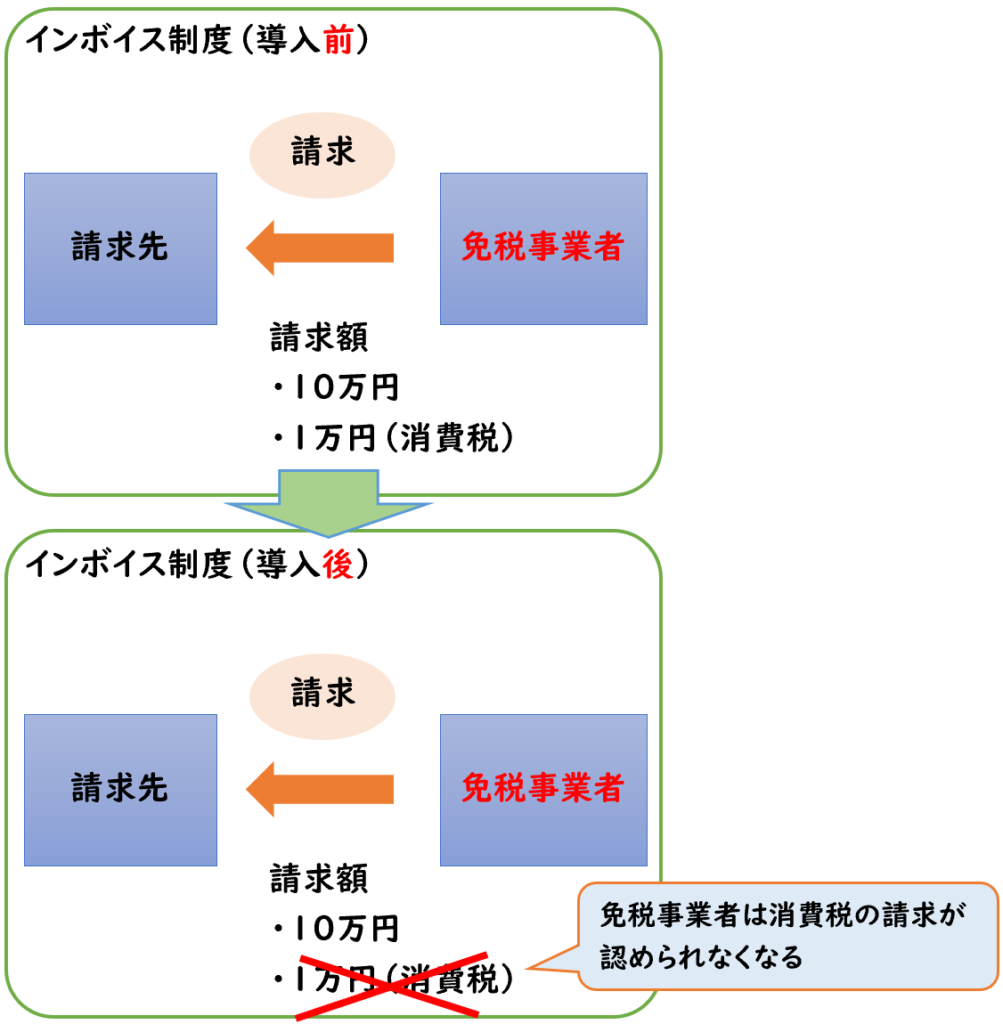

そうすると、免税事業者が、課税事業者に商品を売り上げた場合、

課税事業者は、免税事業者から商品を仕入れることになりますが

免税事業者から受領する請求書は

「適格請求書」でないため、消費税分が仕入控除税額として認められなくなります。

要するに買い手側の納める税金が増えてしまうということです。

そうすると買い手側は免税事業主との取引を避けるようになります。

具体例で説明

課税事業者Bが買い手側として例に沿って説明します。

- 免税事業者Aが売り手側

- 課税事業者Bが買い手側

課税事業者Bは、免税事業者Aから商品11万円(税込)を仕入れた場合

その後、BはAから請求書を受領するが

「適格請求書」でないため、消費税1万円分は仕入控除税額へ含めることが出来ません。

そのため、1万円多く納税することになります。

そうすると、Bは今後は免税事業者Aと取引を行わず、

「適格請求書」の発行ができる別の取引先を探すことになります。

※「適格請求書」の発行ができない免税事業者から仕入れると、

余計に税金を支払うことになるため

そうなると、免税事業者Aは取引数が減少し収入減に繋がります。

これを防ぐには免税事業者は

- ①免税事業者から「課税事業者」になる

- ②免税事業者のままで消費税分は請求しない。(実質上の値下げ)

このどちらかを検討する必要があります。

上記は②の場合の図解になります。

【インボイス制度の導入による免税事業者の今後の対応】

〇一般消費者など「適格請求書」の発行を必要としない取引先が多い場合

→現状のまま免税事業者で問題ない

〇企業など「適格請求書」の発行を必要する取引先が多い場合

- ①免税事業者から「課税事業者」になる

- ②免税事業者のままで消費税分は請求しない。(実質上の値下げ)

このどちらかを検討する必要がある。

※理由・・今後の取引が減少し、収入減になる可能性が高いため

インボイス制度の導入により、一番大きな影響を受けるのはフリーランス・個人事業主と言われています。

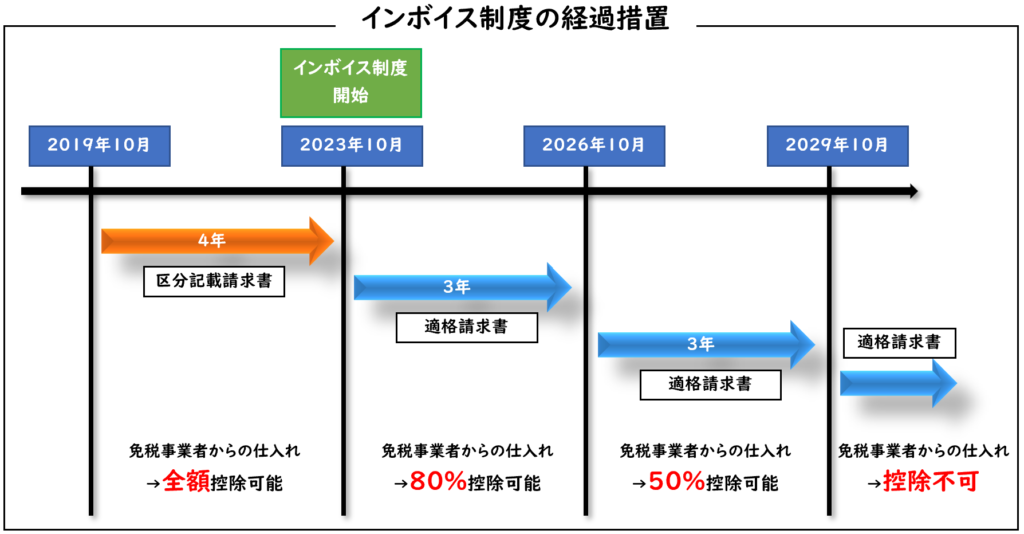

インボイス制度の経過措置

2023年10月にインボイス制度が開始されますが

いきなり免税事業者等からの仕入税額控除が

「全額10%認められない」となると厳しいため

6年間の経過措置があります。

【インボイス制度の経過措置】

◆2023年10月~2026年9月

→80%控除可能

◆2026年10月~2029年9月

→50%控除可能

◆2029年10月~

→控除不可(控除0%)

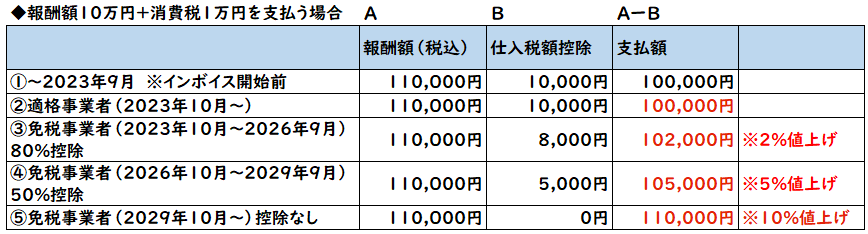

経過措置の例

免税事業者に10万円+消費税1万円=11万円を支払う場合

控除額はいくらになるか。

インボイス制度が始まれば免税事業者からの仕入税額控除は認められません。

免税事業者はインボイスに登録していない事業所です。

しかしインボイスには経過措置が存在するため下記にようになります。

例・・免税事業者に10万円+消費税1万円=11万円を支払う場合

◆~2023年9月(インボイス開始前)

→全額控除

→消費税10,000円×100%=10,000円控除

◆2023年10月~2026年9月

→80%控除可能

→消費税10,000円×80%=8,000円控除

◆2026年10月~2029年9月

→50%控除可能

→消費税10,000円×50%=5,000円控除

◆2029年10月~

→控除不可(控除0%)

→消費税10,000円×0%=0円控除(控除なし)

インボイスに関するよくある質問

インボイス制度に関するよくある質問をまとめてみました。

適格請求書の登録事業者以外から消費税を含んだ金額で

請求書を受け取った場合は、消費税を差し引いた金額で支払いしていいのか?

例・・受け取った請求書の金額が110,000円(税込)で

インボイスに登録番号がなかったため、消費税10,000円を差し引いた

100,000円を支払いしてもいいのか?

(回答)

支払う前に取引先に確認した方がいいと思われます。

取引先は消費税込みで請求しているため

消費税を差し引いた金額で支払った場合、取引先は

金額間違いの入金だと思われる可能性があります。

後々のトラブルに繋がる可能性あるので、支払う前に確認を行い

了承得たうえで支払額を変更するといいでしょう。

インボイスが始まるとこういった確認作業が発生する可能性が高くなります。

取引先から請求書を受け取った時に

適格請求書かどうかの確認(インボイスの登録番号の確認など)を怠った場合

支払い側は違法になるのか?

(回答)

違法にはなりません。特に法的罰則もありません。

ただし適格請求書でない場合は

仕入税額控除を受けられませんのでご注意ください。

適格請求書でないものを課税仕入で処理し、税務調査でそれが判明した場合、その控除は否認される可能性があります。

従業員の立替精算で領収証を受け取った場合に、

領収証やレシートにインボイス番号の記載がありませんでした。

この場合も仕入税額控除はできないのか?

(回答)

仕入税額控除は受けられません。

適格簡易請求書(レシート)でもインボイス登録番号は必要となります。

仕入税額控除を受けたい場合は領収証を発行した会社に確認が必要となります。

インボイスは社員の立替精算に影響するので、念頭に入れておきましょう。

従業員の立替精算で、電車代などの交通費は領収証を不要としております。

この場合、領収証がないため、仕入税額控除はできないのか?

(回答)

「3万円未満の公共交通機関による交通費」は例外として

適格請求書の交付義務が免除されます。

そのため上記の要件に該当すれば、仕入税額控除は可能となります。

まとめ

今回はインボイス制度(適格請求書等保存方式)について解説しました。

2023年10月と開始まで、まだ時間はありますが

今のうちに準備しておくとよいでしょう。