今回は【課税・非課税・不課税・免税の違い】について解説します。

- 課税・非課税・不課税・免税とは?

- 消費税が発生しない非課税・不課税・免税はなぜ分ける必要があるのか?

課税・非課税・不課税・免税の違い

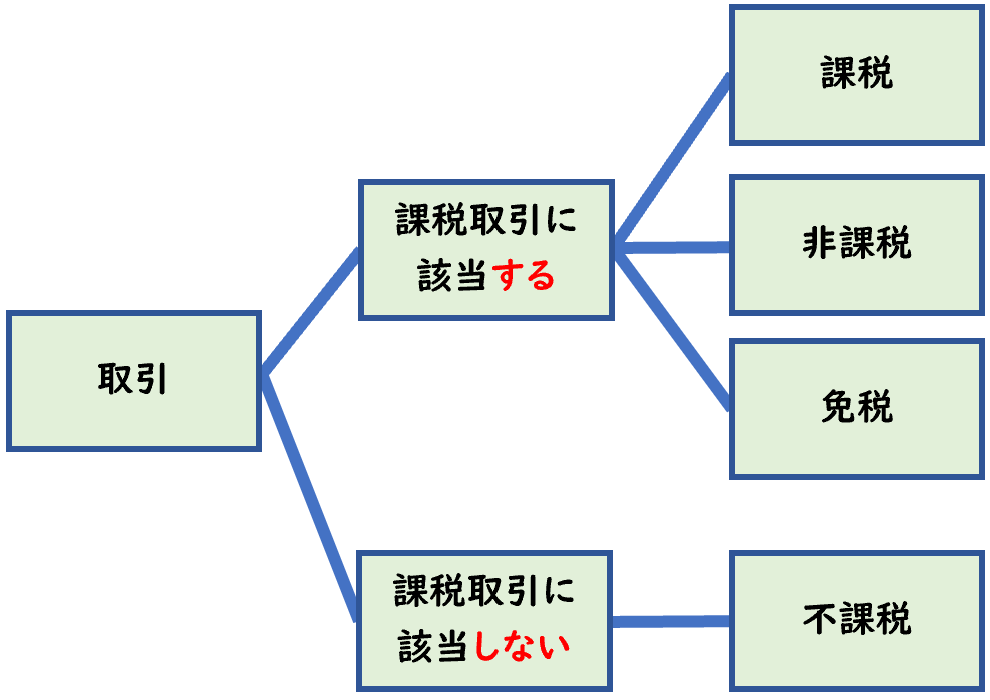

消費税は大きく下記4つに区分されます

- 課税

- 非課税

- 不課税

- 免税

課税は消費税が発生しますが

非課税・不課税・免税は消費税が発生しません。

では「なぜこの3つに区分する必要があるのか?」と疑問に思う方も多いかもしれません。

今回は消費税の4つの区分の違いについて解説します。

課税

「課税」とは”税金を課すること”という意味になります。

課税取引であれば消費税が発生します。

例えば消費税10%として100円(税抜)の商品を購入したら支払う代金は110円(税込)になります。

これは普段の私たちの生活でも起こることなので、わかりやすい内容だと思います。

また課税取引の対象は下記のようになります。

消費税の課税対象は、国内において事業者が事業として対価を得て行う資産の譲渡等及び外国貨物の引取り(輸入取引)です

No.6105 課税の対象

上記は国税庁のホームページより引用しました。簡単に要約すると下記のようになります。

【課税取引の対象】

- 国内の取引である。

- 事業者が事業として行う取引であること

- 資産の譲渡、資産の貸付け、役務の提供する取引であこと

- 対価を得て行う取引であること

つまり、取引のほとんどは課税取引になります。

非課税

しかし上記の課税取引の中でも

本来は課税取引になるが消費税の性格上、課税しない場合があります。

これが非課税取引になります。

消費税は、国内において事業者が事業として対価を得て行う取引を課税の対象としています。しかし、これらの取引であっても消費に負担を求める税としての性格から課税の対象としてなじまないものや社会政策的配慮から、課税しない非課税取引が定められています。

No.6201 非課税となる取引

非課税取引は例として下記のようなものがあります。

【非課税取引】

- 土地の譲渡、貸付け

- 有価証券の譲渡

- 郵便切手類の譲渡(使用時に課税)

- 印紙の譲渡

- 商品券、プリペイドカードなどの物品切手等の譲渡

- 預貯金の利息

- 海外送金などの外国為替

- 教育関連(学校の授業料・入学金など)

- 社会保険料

- 住宅の貸付け(1ヶ月未満は課税)

住宅の貸付けは家賃のことです。

居住用は非課税ですが、期間が1ヶ月未満の場合は課税になります。

また事業用の家賃は課税となります。

不課税

「不課税」とは下記の課税取引の要件に満たしていないものになります。

【課税取引の対象】

- 国内の取引である。

- 事業者が事業として行う取引であること

- 資産の譲渡、資産の貸付け、役務の提供する取引であこと

- 対価を得て行う取引であること

※上記に当てはまらない場合は不課税になります。

国外取引は不課税となります。

非課税と混合しやすいですが違いは下記のようになります。

非課税と不課税の違い

【非課税と不課税の違い】

- 「非課税」は課税対象の要件を満たしているが、課税とならないもの

- 「不課税」は課税対象の要件を満たしていないもの

不課税取引は例として下記のようなものがあります。

【不課税取引】

- 給与・賃金

- 寄附金、祝金、見舞金、補助金等

- 無償による試供品や見本品の提供

- 保険金や共済金

- 株式の配当金やその他の出資分配金

- 損害賠償金

給与は「事業」として行う資産の譲渡等の対価ではなく、雇用契約に基づく労働の対価です。

寄付金は対価として支払われるものではありません。

このような理由から課税取引の要件に満たないため、上記は不課税となります。

免税

「免税」とは文字通り消費税を免除することです。

“課税対象の要件を満たしているが、課税とならないもの“は

非課税以外にも「免税」があります。

課税対象の要件を満たしていても

上記のような取引は免税となります。

よく街で買い物する時に「免税店」と書かれたお店を見かけることがあります。

これは海外から来た外国人に向け、税金を免除された商品を販売するお店です。

外国人が購入した商品は帰国した時に海外を持ち出されるため「輸出取引」とされ、免税取引となるのです。

また外国人でも日本に居住している人は、帰国しないため輸出取引となりません。

そのため、外国人でも日本に居住している人は免税の対象外となります。

課税取引でも輸出など外国の事業者にサービス提供する取引は免税となります。

なぜ非課税・不課税・免税を分類する必要があるのか?

上記の説明で課税・非課税・不課税・免税の違いはわかりました。

それは消費税の申告の際の計算に

この3つの金額が必要となるからです。

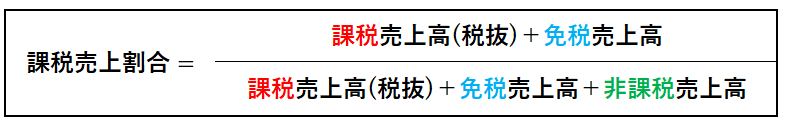

課税売上割合とは?

消費税の計算で、「課税売上割合」というものを算出する必要があります。

これは「売上全体から課税売上は何%占めるか?」というものです。

課税売上割合は上記のような計算式で算出します。

見ての通り、免税売上は分母と分子にもありますが

非課税売上は分母にしかありません。

また不課税に関しては課税取引にならないため、この計算式には含まれていません。

このように消費税が発生しないという意味ではこの3つは同じですが

課税売上割合の算出で必要となるため、このように分類しております。

非課税と不課税の区分を間違えると

この課税売上割合の算出で計算を間違えることになるので注意しましょう

非課税・不課税・免税を間違えるとどうなるか?

- 売上は間違えると「課税売上割合」の算出が誤り、

消費税の納税額に影響が出てしまう可能性がある。 - 仕入は納税額に影響ないため、間違えても問題ない。

「売上」か「仕入」によって、間違えた時の影響の有無は異なります。

非課税仕入と不課税仕入は「課税売上割合」に影響がないため

間違えても問題ありません。

非課税仕入と不課税仕入で迷うことがありますが、実はこちら間違えても問題ありません。

まとめ

今回は課税・非課税・不課税・免税の違いについて解説しました。

非課税・不課税・免税は混同しやすいですが、

この区分を間違えると消費税申告の際に、

課税売上割合の算出で計算を間違えることになるので気を付けましょう。

コメント