親子会社間の内部取引を相殺消去する

「成果連結」には下記のような連結修正仕訳があります。

<成果連結>

※日商簿記2級

(税効果会計の適用なし)

※日商簿記2級

(税効果会計の適用あり)

※日商簿記1級

今回は「非償却固定資産の未実現損益(税効果の適用あり)」について解説します。

※翌期以降は、[開始仕訳]が必要となります。

- 非償却固定資産の未実現損益とは?

- 連結会計上の税効果会計

- 非償却固定資産の未実現損益の仕訳

- ダウンストリーム

- アップストリーム

- 非償却固定資産の未実現損益の開始仕訳

- 固定資産ではなぜ実現仕訳を行わないのか?

※日商簿記1級の試験範囲である【税効果の適用あり】の場合で、解説します。

非償却固定資産の未実現損益

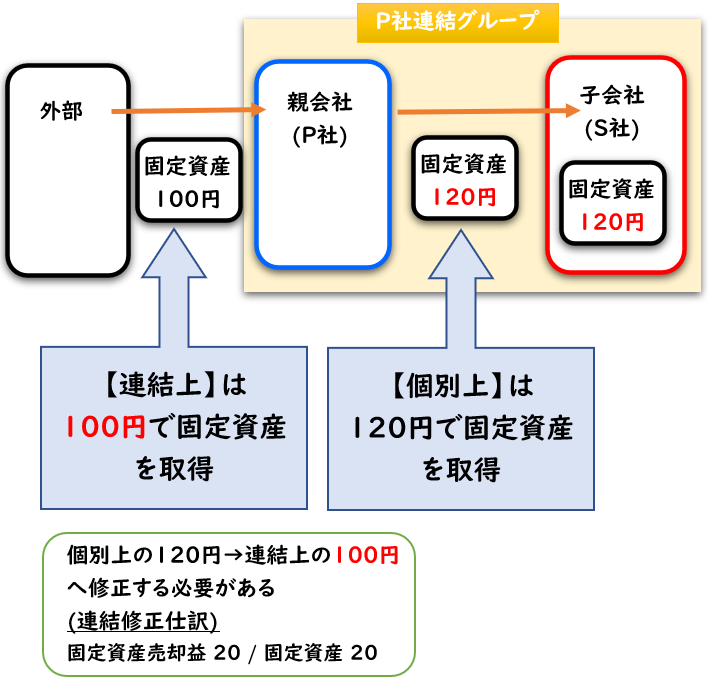

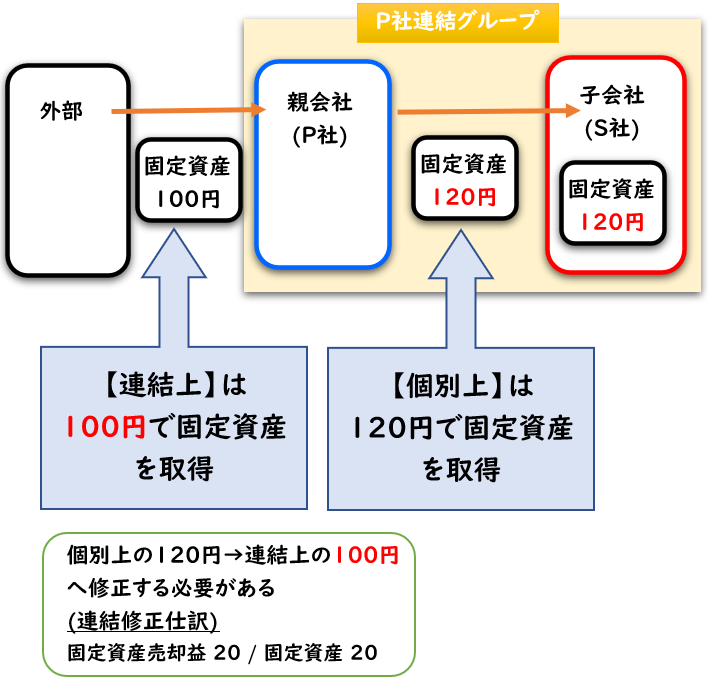

「非償却固定資産」とは土地など償却しない固定資産をいいます。

「未実現損益の消去」は商品などの棚卸資産だけではなく、固定資産でも発生します。

親会社P社から子会社S社に土地を売却して

親会社の個別上で売却損益が計上された場合

連結グループから見れば売却損益は実現されていません。

その土地は

- 個別上では、親会社から取得したものですが

- 連結上では、外部から取得したものと考えられます。

そのため、下記のような連結修正仕訳を行います。

親会社P社は子会社S社に土地(帳簿価額100円)を120円で売却した。

S社は当期末現在、この土地を保有している。

(連結修正仕訳)

| 固定資産売却益 | 20 | / | 土地 | 20 |

- [借方]で個別上で計上された売却益を減少させます。

- [貸方]でS社へ売却する前の帳簿価額へ戻すため土地を減少させます。

なお個別上では下記のような仕訳が行われています。

(個別上の仕訳)

| P社 | 現金 | 120 | / | 土地 | 100 |

| / | 固定資産売却益 | 20 | |||

| S社 | 土地 | 120 | / | 現金 | 120 |

連結修正仕訳により

[固定資産売却益]は相殺され

土地は帳簿価額100円(120-20)となります。

また売却損の場合は下記のような連結修正仕訳になります。

(連結修正仕訳)※売却損の場合

| 土地 | 20 | / | 固定資産売却損 | 20 |

連結会計上の税効果会計

連結修正仕訳によって、

一時差異による当期純利益が変動した場合、

税効果会計の適用となります。

当期純利益が変動する連結修正仕訳は下記のようなものがあります。

◆当期純利益が変動する連結修正仕訳

★【一時差異】→税効果会計の適用あり

- 貸倒引当金の修正

- 未実現損益の消去

【永久差異】→税効果会計の適用しない

- 子会社の当期純損益の振替え

- 配当金の修正

永久差異は税効果の適用外となります。

未実現損益の税効果会計の適用

未実現利益は税効果会計の適用となります。

未実現利益の消去によって固定資産売却損益(P/L)が変動しますが

これは外部に販売すれば、この変動は解消されます。

そのため、一時差異による当期純利益の変動のため、税効果の適用となります。

例題

ダウンストリーム

親会社→子会社へ土地を売却する場合です。

P社はS社の発行済株式の80%保有し、支配している。

当期、親会社P社は子会社S社に土地(帳簿価額3,000円)を3,500円で売却し現金を受け取った。

S社は当期末現在、この土地を保有している。

この取引について当期の連結修正仕訳を示しなさい。

なお、税効果会計(40%)を適用する。

(連結修正仕訳)

| (1) | 固定資産売却益 | 500 | / | 土地 | 500 |

| (2) | 繰延税金資産 | 200 | / | 法人税等調整額 | 200 |

- (1)[売却損益の消去]

- 売却額3,500-帳簿価額3,000=500円(売却益)

- ※連結グループ間の売却は相殺させるため、土地および売却益を減少させます。

- (2)税効果会計の適用

- 売却益(P/L)500×40%(税率)=200円

(個別上の仕訳)

| P社 | 現金 | 3,500 | / | 土地 | 3,000 |

| / | 固定資産売却益 | 500 | |||

| S社 | 土地 | 3,500 | / | 現金 | 3,500 |

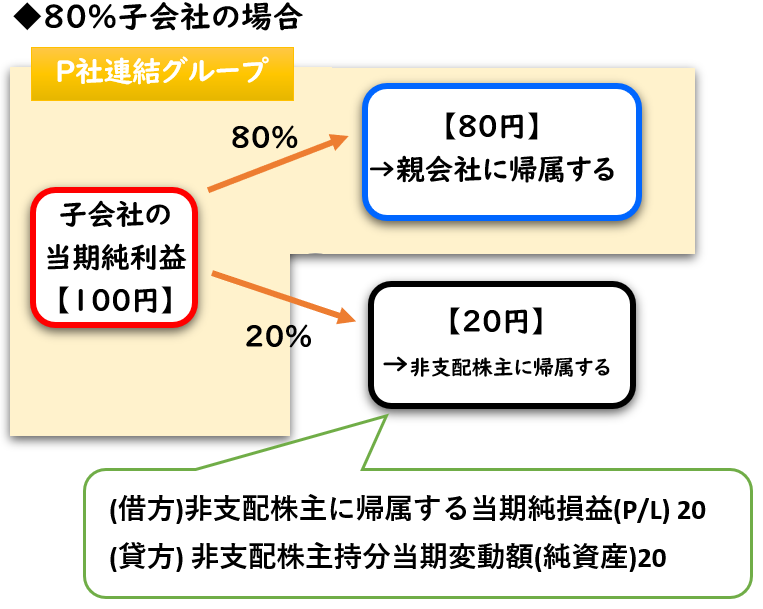

アップストリーム

子会社→親会社へ土地を売却する場合です。

アップストリームの場合、子会社の当期純利益が変動します。

子会社の純利益が変動するということは

その変動額のうち、非支配株主分は

[非支配株主に帰属する当期純損益]へ振り替える必要があります。

S社はP社の発行済株式の80%保有し、支配している。

当期、親会社S社は子会社P社に土地(帳簿価額3,000円)を3,500円で売却し現金を受け取った。

P社は当期末現在、この土地を保有している。

この取引について当期の連結修正仕訳を示しなさい。

なお、税効果会計(40%)を適用する。

(連結修正仕訳)

| (1) | 固定資産売却益 | 500 | / | 土地 | 500 |

| (2) | 繰延税金資産 | 200 | / | 法人税等調整額 | 200 |

| (3) | 非支配株主持分当期変動額 | 60 | / | 非支配株主に帰属する当期純損益 | 60 |

(2)税効果会計

(3)非支配株主の振替え

- (1)[売却損益の消去]

- 売却額3,500-帳簿価額3,000=500円(売却益)

- ※連結グループ間の売却は相殺させるため、土地および売却益を減少させます。

- (2)税効果会計の適用

- 売却益(P/L)500×40%(税率)=200円

- (3)[非支配株主に帰属する当期純損益]への振り替え

- 固定資産売却益500円・法人税等調整額200円の計上により

子会社の当期純利益が300円減少します。 - この300円のうち、20%である60円を

[非支配株主に帰属する当期純損益]へ振り替えます。 - (500-200)×20%=60円

- ※100-80%=20(非支配)

(個別上の仕訳)

| S社 | 現金 | 3,500 | / | 土地 | 3,000 |

| / | 固定資産売却益 | 500 | |||

| P社 | 土地 | 3,500 | / | 現金 | 3,500 |

子会社→親会社の売却のアップストリームの場合、[非支配株主]の振替えが発生するので気を付けましょう。

非償却固定資産の未実現損益の開始仕訳

非償却固定資産を売却した翌期以降は開始仕訳を行う必要があります。

◆開始仕訳で使用する勘定科目

- 【純資産の項目】

→後ろに「~当期首残高」と付ける - 【損益項目(P/L)】

→「利益剰余金当期首残高」の勘定科目へ変更する

また、棚卸資産(商品)の未実現と違い、実現仕訳は行いません。

※実現仕訳を行うのは外部へ売却した時になります。

例題

前期に下記の連結修正仕訳を行った。

当期の開始仕訳を示しなさい。

| (1) | 固定資産売却益 | 500 | / | 土地 | 500 |

| (2) | 繰延税金資産 | 200 | / | 法人税等調整額 | 200 |

| (3) | 非支配株主持分当期変動額 | 60 | / | 非支配株主に帰属する当期純損益 | 200 |

(2)税効果会計

(3)非支配株主の振替え

※上記は(例題2)の仕訳になります。

(開始仕訳)

| (1) | 利益剰余金当期首残高 | 500 | / | 土地 | 500 |

| (2) | 繰延税金資産 | 200 | / | 利益剰余金当期首残高 | 200 |

| (3) | 非支配株主持分当期首残高 | 60 | / | 利益剰余金当期首残高 | 200 |

(2)税効果会計

(3)非支配株主の振替え

※赤字が[開始仕訳]により勘定科目が変更となった箇所になります。

固定資産ではなぜ実現仕訳を行わないのか?

棚卸資産

棚卸資産(商品)の場合、下記のように[②実現仕訳]を行います。

(期首:棚卸資産の未実現利益)

| ① | 利益剰余金当期首残高 | / | 商品 |

| ② | 商品 | / | 売上原価 |

②は上記の実現仕訳

- ①前期の[未実現利益の消去]の開始仕訳

- ②上記の実現仕訳

※当期では全て販売されて未実現利益が実現したとして処理するため、②の仕訳を行います。

これは

棚卸資産は「しいくりくりしい(売上原価の算出)」の仕訳によって

毎期、期首の振替えを行っているためになります。

(しいくりくりしい※売上原価の算出)

| ①期首 | 仕入 (売上原価) | / | 繰越商品 |

| ②期末 | 繰越商品 | / | 仕入 (売上原価) |

固定資産と違い、棚卸資産は流動的です。期首の商品は当期末には販売されている可能性が高いためこのような処理をしています。

固定資産

しかし、固定資産の場合は期首残高による上記の[②実現仕訳]は行いません。

これは固定資産は、棚卸資産と違いめったに売却するものではないためです。

そのため期首残高による固定資産は[実現仕訳]を行いません。

固定資産の[実現仕訳]は実際に外部に売却された時に行います。

(期首:固定資産の未実現利益)

| ① | 利益剰余金当期首残高 | / | 土地 |

| ② | ※実現仕訳はしない |

②は上記の実現仕訳

棚卸資産は「しいくりくりしい」の仕訳を行いますが

固定資産は当然このような仕訳はしません。

そのため実現仕訳もしないということになります。

まとめ

今回は「非償却固定資産の未実現損益(税効果の適用あり)」について解説しました。

要点をまとめると下記になります。

- グループ間で固定資産を売却した場合、内部取引のため連結上は[売却損益]を減少させる必要がある。

- ※(仕訳)固定資産売却損 / 土地など

- この連結修正仕訳により[当期純利益]が変動する

- そのため、[子会社の当期純利益]が変動するアップストリームの場合、[非支配株主]の振替えを行う

- また、翌期以降は[開始仕訳]が必要となる。

- 棚卸資産(商品)と違い、[実現仕訳]は不要である。

- [実現仕訳]は、固定資産を外部へ売却した時に行う。

- ※税効果会計の適用あり

<連結会計>

<資本連結>

※下記は[日商簿記1級]の試験範囲

<成果連結>

(税効果会計の適用なし)

※日商簿記2級

(税効果会計の適用あり)

※日商簿記1級

<その他>

<持分法>

※持分法は日商簿記1級の試験範囲になります。

<修正仕訳>

<その他>

コメント