確定申告の方法は

【青色申告】と【白色申告】の2つの方法があります。

今回はこの青色申告と白色申告の違いについて解説します。

確定申告とは?

確定申告の方法として【青色申告】と【白色申告】があります。

まず確定申告について説明します。

一言で表すと

「確定申告とは所得税を確定するために行うこと」

になります。

- 確定申告とは、所得税を確定するために行うこと。

- 確定申告の方法として【青色申告】と【白色申告】がある。

所得税とは?

では「所得税」とは何なのか?

所得税は個人の「所得」に課される税金で

所得とは、「収入」から「必要経費」を差し引いたものになります。

【所得税とは?】

個人の「所得」に課される税金

【所得とは?】

所得=収入ー必要経費

つまり所得とは「利益」や「儲け」のことを指しております。

↓確定申告については下記で詳しく解説しております。

青色申告と白色申告の違い

青色申告と白色申告の違いを簡単に表すと下記になります。

【青色申告】

節税メリットがある。ただし一定の要件があり、誰でも受けられる訳ではない。

また帳簿作成が複雑になる。

【白色申告】

節税メリットがない代わりに、帳簿作成が簡単な申告方法である。

青色申告のメリット・デメリット

青色申告とは?

「青色申告」とは、複式簿記に基づいて帳簿を作成し、その記録をもとに確定申告を行うことになります。

青色申告以外の確定申告を「白色申告」といいます。

青色申告の要件

青色申告の要件は下記になります。

【青色申告の要件】

- 不動産所得、事業所得、山林所得がある人

- 「青色申告承認申請書」を税務署に提出していること

上記の要件に満たない場合は白色申告となります。

青色申告の主な特典

青色申告を行うことで税法上、下記のような特典があります。

【青色申告の主な特典】

- 青色申告特別控除

- 青色事業専業者給与の必要経費の算入

- 純損失の繰越控除、繰戻還付

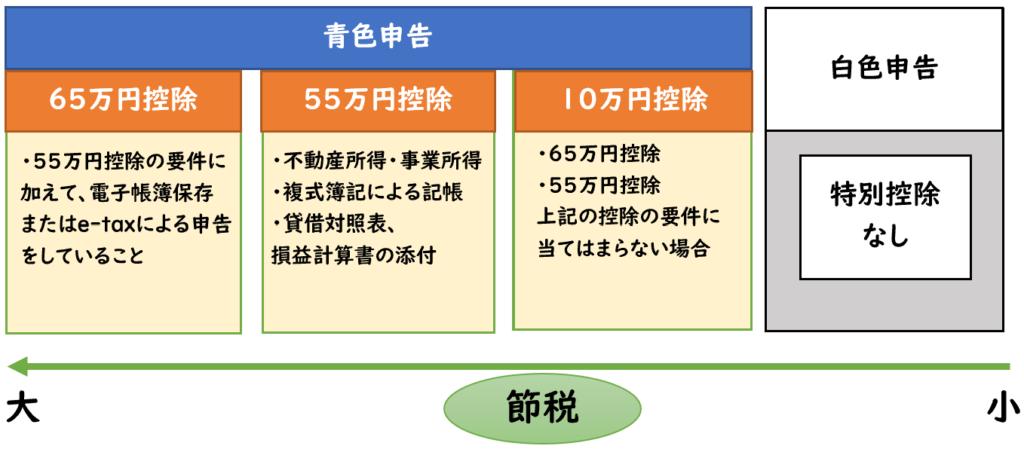

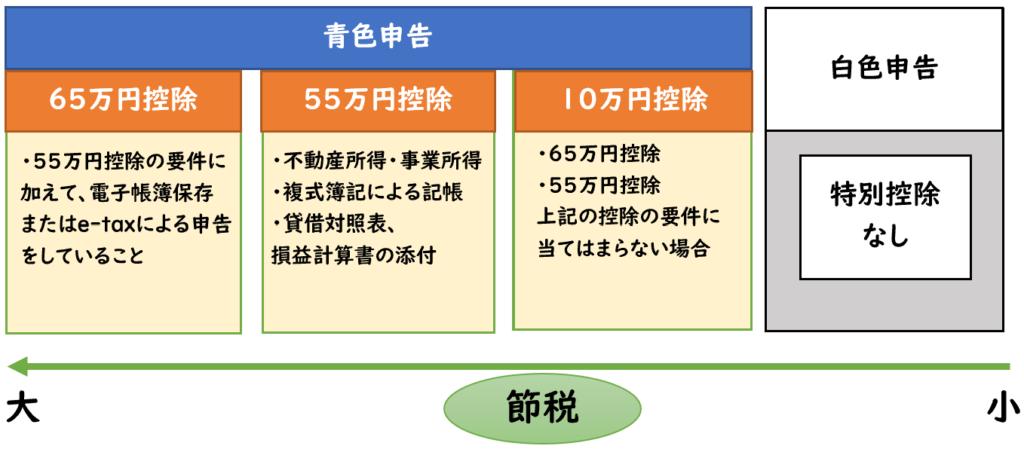

①青色申告特別控除

青色申告することで所得から下記のいずれかの控除を受けることができます。

- 65万円控除

- 55万円控除

- 10万円控除

青色申告の最大のメリットはこの所得の控除で最大65万円控除できます。

②青色事業専業者給与の必要経費の算入

青色申告者が青色事業専業者に支払った給与のうち適正な金額は必要経費に算入できます。

原則は家族に支払った給与は必要経費に算入できませんが、青色申告だとこれが認められます。

③純損失の繰越控除、繰戻還付

青色申告者は純損失が生じた場合に、

その純損失を翌年以降3年間にわたって、各年の所得から控除することができます。

純損失とは「赤字」のことです。

65万円、55万円、10万円の青色申告特別控除

青色申告のメリットとして青色申告特別控除があります。

青色申告特別控除とは、所得から控除を受けることができる制度です。

- 所得=収入ー必要経費ー★青色申告特別控除

青色申告特別控除の控除額は下記になります。

- 65万円控除

- 55万円控除

- 10万円控除

55万円控除の要件

- (1)不動産所得または事業所得を生ずべき事業を営んでいること。

- (2)これらの所得に係る取引を正規の簿記の原則(一般的には複式簿記)により記帳していること。

- (3)(2)の記帳に基づいて作成した貸借対照表および損益計算書を確定申告書に添付し、この控除の適用を受ける金額を記載して、その年の確定申告期限(翌年3月15日)までに当該申告書を提出すること。

(注1)現金主義によることを選択している人は、55万円の青色申告特別控除を受けることはできません。

(注2)不動産所得の金額または事業所得の金額の合計額が55万円より少ない場合には、その合計額が限度になります。ただし、この合計額とは損益通算前の黒字の所得金額の合計額をいいますので、いずれかの所得に損失が生じている場合には、その損失をないものとして合計額を計算します。

(注3)不動産所得の金額、事業所得の金額から順次控除します。

(注4)還付申告書等を提出する方であっても、55万円または65万円の青色申告特別控除の適用を受けるためには、その年の確定申告期限(翌年3月15日)までに当該申告書を提出する必要があります。

「山林所得」のみの場合は10万円の控除となります。

65万円控除の要件

- (1)上記「55万円の青色申告特別控除」の要件に該当していること。

- (2)次のいずれかに該当していること。

- イ その年分の事業に係る仕訳帳および総勘定元帳について、電子帳簿保存を行っていること(※)。

- ロ その年分の所得税の確定申告書、貸借対照表および損益計算書等の提出を、確定申告書の提出期限までにe-Tax(国税電子申告・納税システム)を使用して行うこと。

10万円控除の要件

10万円控除は下記の要件に該当しない青色申告者が受けられます。

- 「55万円の青色申告特別控除」

- 「65万円の青色申告特別控除」

(注1)不動産所得の金額、事業所得の金額または山林所得の金額の合計額が10万円より少ない場合には、その金額が限度になります。ただし、この合計額とは損益通算前の黒字の所得金額の合計額をいいますので、いずれかの所得に損失が生じている場合には、その損失をないものとして合計額を計算します。

(注2)不動産所得の金額、事業所得の金額、山林所得の金額から順次控除します。

白色申告の場合は複雑な事務処理の負担がなくなりますが、控除額がなしとなります。

確定申告書で青色申告特別控除はどこに書くのか?

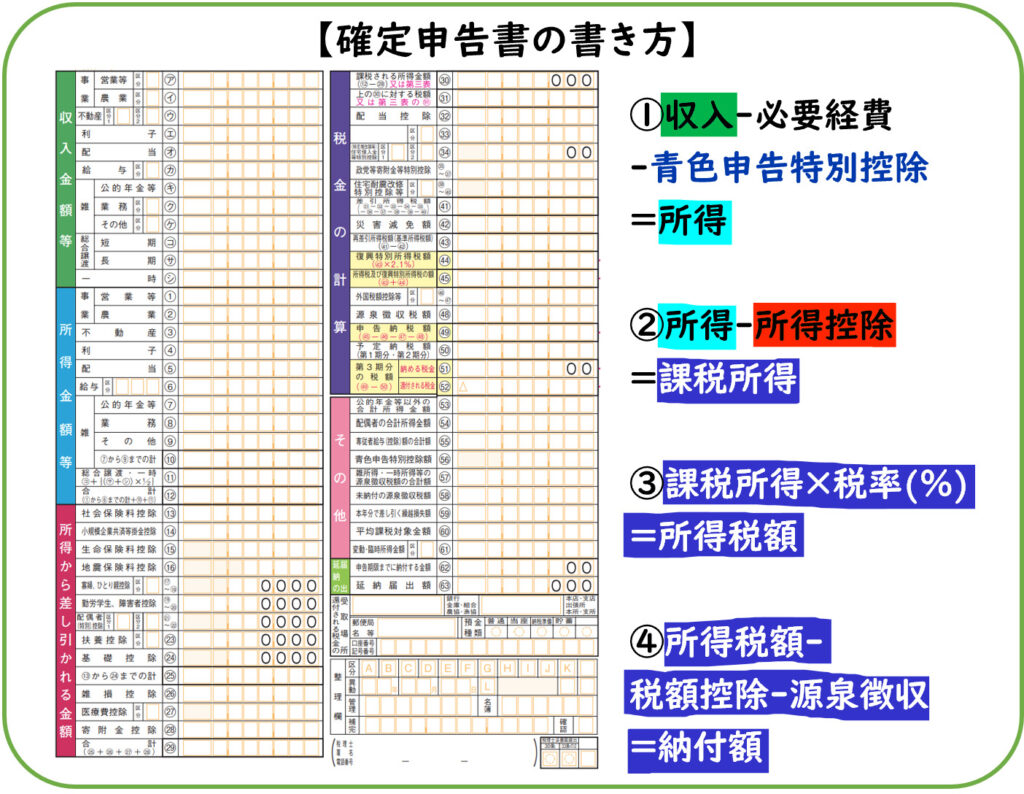

確定申告書は下記のよう流れで記載します。

では「確定申告書で青色申告特別控除はどこに記載するのか?」

それは確定申告書の左側の真ん中の「所得金額等」の欄に

青色申告特別控除の差し引いた金額で所得の金額を記載します。

- 所得=収入ー必要経費ー★青色申告特別控除

→この金額を確定申告書の「所得金額等」の欄に記載する。

そして確定申告書の右下の「その他」の欄に

「青色申告特別控除額」という欄があるので、そこに控除額を記載します。

- 65万円控除

- 55万円控除

- 10万円控除

↓確定申告書については下記で詳しく解説しております。

青色申告特別控除による赤字

答えはNo

不動産所得または事業所得の合計金額が青色申告特別控除65万円より少ない場合、

下記のようになります。

- 収入:200万円

- 経費:150万円

- 利益:50万円

- 青色申告特別控除:65万円

この場合、50万円-65万円=△15万円とはならず

50万円-青色申告特別控除50万円=0円となります。

つまり青色申告特別控除は黒字の範囲でしか控除できません。

- 青色申告特別控除(10万円/55万円/65万円)は黒字の範囲でしか控除できません。

まとめ

今回は【青色申告と白色申告の違い】について解説しました。

要点をまとめると下記になります。

【青色申告】

青色申告特別控除など節税メリットがある。ただし一定の要件があり、誰でも受けられる訳ではない。

また帳簿作成が複雑になる。

【白色申告】

節税メリットがないかわりに、帳簿作成が簡単な申告方法である。