今回は【受取配当金はなぜ益金不算入なのか?】について解説します。

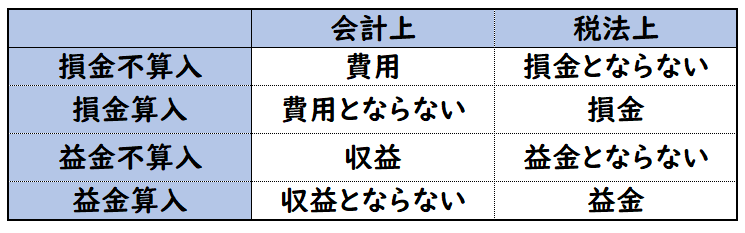

「益金不算入」とは?

まず「益金不算入」の意味について解説します。

税法上の収益は益金、費用は損金といいます。

益金から損金を差し引いたものが課税所得になります。

(会計上)

収益 – 費用 = 利益

(税務上)

益金 – 損金 = 課税所得

課税所得×税率=法人税等

税法上の利益を【課税所得】といいます。

このように[会計上]と[税務上]の利益は異なります。

会計上は収益でも、税法上は益金とならないものを

「益金不算入」といいます。

「受取配当金」は益金不算入

「受取配当金」は益金不算入となります。

つまり、受取配当金は会計上は収益となりますが

税法上は益金として認められません。

益金不算入の場合、課税所得にどのような影響が出るのか?

下記の例題を元に解説します。

- 収益100円

- 費用70円

- 利益30円

上記の収益のうち、10円は益金不算入であった。

(1)課税所得はいくらになるか示しなさい。

(2)税率が30%の場合の法人税等はいくらになるか示しなさい。

(解答)

- (1)課税所得:20円

- (2)法人税等:6円

(解説)

収益100円のうち10円は益金不算入となるため、益金は下記のようになります。

- 100-益金不算入10=90円

つまり課税所得は下記のようになります。

- 益金90-費用(損金)70=20円

法人税等は課税所得20円に税率30%掛けて下記のようになります。

- 課税所得20×30%=6円

| (会計) | (税務) | ||

| 収益 | 100円 | 益金 | 90円 |

| 費用 | 70円 | 損金 | 70円 |

| 利益 | 30円 | 課税所得 | 20円 |

| 法人税等 | 6円 |

このように益金不算入がある場合、課税所得が減少し、法人税等も減少します。

つまり益金不算入は納める税金が減るため、会社としてはメリットとなります。

受取配当金はなぜ益金不算入なのか?

では、受取配当金はなぜ益金不算入なのか?

それは二重課税を防ぐためです。

具体例を出して下記で詳しく解説します。

具体例

例えばA社はB社より配当金を受け取ったとします。

B社→A社へ配当金を支払う。

- A社は受け取り側

- B社は支払う側

(A社の仕訳)

| 現預金など | / | 受取配当金 |

(B社の仕訳)

| 利益剰余金など | / | 未払配当金 |

| 未払配当金 | / | 現預金など |

(B社側のはなし)

B社側の配当金の支払いは「費用」ではなく「利益剰余金」から支払うため

A社に支払う配当金の金額が含まれた状態で課税されます。

つまり、配当金の支払いの有無に関わらず、収める税金は変わらないということです。

(A社側のはなし)

A社は受取配当金として収益で計上するため、

この分、利益(課税所得)として加算されるため、課税されます。

つまりA社とB社の2社から法人税が発生してしまい、二重課税となってしまいます。

これを防ぐため、受取配当金は益金不算入となります。

例えば配当金が100円で、税率が30%の場合、

- A社から30円

- B社から30円

合わせて60円の税金を支払うことになります。

※100円×30%=30円

本来納める税金は30円ですが、二重課税として60円納めているため

二重課税を防ぐため、受取配当金は益金不算入となります。

- A社(受取配当金)→益金不算入のため課税されない

- B社(法人税の支払い)→課税される。

益金不算入の対象となるもの・ならないもの

ただし、全ての受取配当金が益金不算入となる訳ではありません。

益金不算入の[対象となるもの]と[対象とならないもの]は下記のようになります。

益金不算入となるもの

①剰余金の配当、利益の配当又は剰余金の分配

② 投資信託及び投資法人に関する金銭の分配

③ 資産の流動化に関する法律による金銭の分配の額

④ 特定株式投資信託(外国株価指数連動型特定株式投資信託を除く。)の収益の分配額

※[国税庁:益金の額の計算]より引用

益金不算入とならないもの

① 外国法人、公益法人等又は人格のない社団等から受ける配当等の額

② 保険会社の契約者配当の額

③ 協同組合等の事業分量配当等の額

④ 公社債投資信託以外の証券投資信託の収益の分配の額)

⑤ 特定目的会社及び投資法人から受ける配当等の額

※[国税庁:益金の額の計算]より引用

益金不算入にならない受取配当金もあるので注意しましょう。

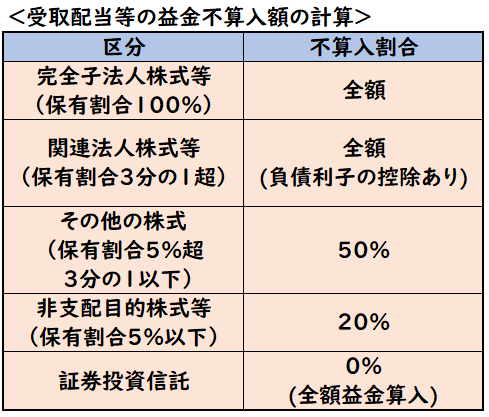

受取配当の益金不算入額の計算方法

益金不算入となるものでも全額が益金不算入となる訳ではありません。

[益金不算入額]は下記のように計算します。

上記は平成27年度の税制改正後の内容となります。

負債利子控除とは?

関連法人株式等に「負債利子の控除あり」と記載があります。

この負債利子とは、株式を取得することによる借入金の利子のことをいいます。

例えば100万を借り入れて、その100万で株式を取得した場合、その借入金100万の利息が「負債利子控除」の対象となります。

計算式としては下記のように控除します。

- 配当等の額 ─ 負債利子額

受取配当金は税効果会計の適用になるのか?

受取配当金は税効果会計の適用の対象外となります。

受取配当金は、会計上と税務上で差異が生じておりますが、

永久差異のため、税効果会計の適用の対象外となります。

税効果会計の対象となるのは【一時差異】です。

↓[税効果会計]について下記で詳しく解説しております。

まとめ

今回は【受取配当金はなぜ益金不算入なのか?】について解説しました。

要点をまとめると下記になります。

- 受取配当金はなぜ益金不算入なのか?

→二重課税を防ぐため。配当金の[支払い側]と[受取側]の両方が課税となってしまい、これを防ぐため、受取配当金は益金不算入となる。 - ただし、益金不算入とならない受取配当金もある。

【益金不算入とならないもの】

① 外国法人、公益法人等又は人格のない社団等から受ける配当等の額

② 保険会社の契約者配当の額

③ 協同組合等の事業分量配当等の額

④ 公社債投資信託以外の証券投資信託の収益の分配の額)

⑤ 特定目的会社及び投資法人から受ける配当等の額

コメント