今回は【年末調整】について解説します。

年末調整とは?なぜ必要なのか?

年末調整とは会社員である給与所得者が、勤務先を通じて所得の過不足を清算する手続きになります。

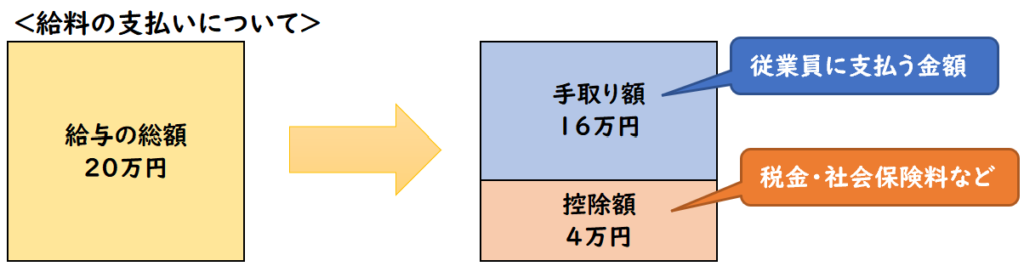

会社が従業員に給与や賞与を支払う時

源泉徴収税などを天引きして支払います。

給与から差し引かれるのは源泉徴収税以外にも社会保険料や雇用保険などがあります。

この毎月給与から差し引かれている源泉徴収税は

概算で計算しているため正確な金額ではありません。

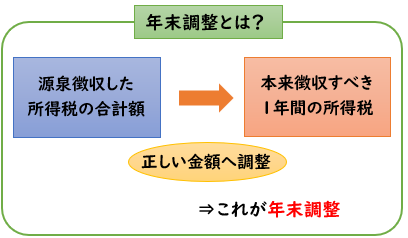

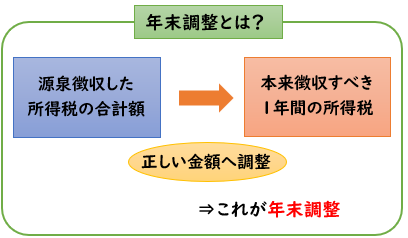

「源泉徴収した所得税の合計額」と「本来徴収すべき1年間の所得税」を比較し

過不足金を調整することが年末調整になります。

年末調整とは

「源泉徴収した所得税の合計額」を「本来徴収すべき1年間の所得税」へ調整すること

所得税は1-12月の1年間の期間で計算します。

つまり年末の12月にならないと、この金額は確定しません。

年末に金額が確定し過不足金を調整するため「年末調整」といいます。

税金の過不足金を調整する必要があるため、年末調整を行います。

年末調整と確定申告の違い

「1年間の所得税を正しく計算する手続き」という意味では

年末調整も確定申告も同じです。

では「年末調整と確定申告の違いとは何なのか?」

確定申告とは、私たち個人が自分で行うことで、

年末調整は、会社員の確定申告を勤務先が代わりに行ってくれることをいいます。

確定申告も年末調整も「1年間の所得税を正しく計算する手続き」である。

- 確定申告→自分で行う

- 年末調整→勤務先が代わりにやってくれる

確定申告が必要な人

確定申告の必要かどうかの有無を簡単に説明すると下記になります。

- 会社員→不要

理由:勤務先が年末調整を行ってくれるため。 - 個人事業主→必要

ただし会社員でも例外として、年末調整の対象とならず、確定申告が必要となるケースがあります。

会社員でも年末調整の対象外となる場合

給与所得者である会社員は基本は年末調整の対象で、

主な手続きは勤務先が代わりにやってくれます。

しかし、下記の場合は会社員でも年末調整の対象外となります。

【会社員でも年末調整の対象外となる場合】

- 年収が2,000万円を超える人

- 2ヵ所以上から給与の支払いを受けており、他の勤務先が年末調整を行う場合

- 「扶養控除等(異動)申告書」を提出していない場合

- 年の中途で退職した人

- 非居住者の場合

- 日雇労働者など継続して同一の雇用主に雇用されない人

上記の場合は勤務先で年末調整を行わないため、確定申告が必要となります。

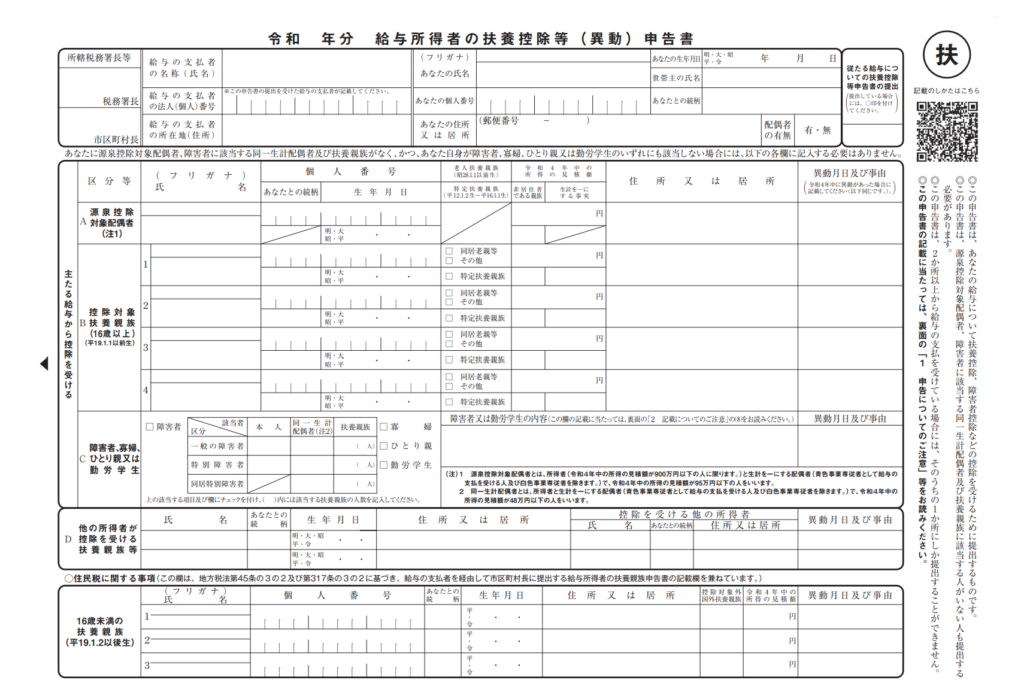

扶養控除等(異動)申告書とは?

扶養控除等(異動)申告書を提出しないとどうなるか?

勤務先では年末調整の時期になると

「扶養控除等(異動)申告書」の提出が求められます。

この扶養控除等(異動)申告書を提出しないとどうなるか?

→勤務先で年末調整が行うことができません。

そのため、従業員は勤務先へ「扶養控除等(異動)申告書」を提出する必要があります。

扶養控除等(異動)申告書を提出しないと・・・

→勤務先で年末調整が行えない。

では、年末調整しないとどうなるのでしょうか?

↓それについては下記で詳しく解説しております。

年末調整で受けられる控除

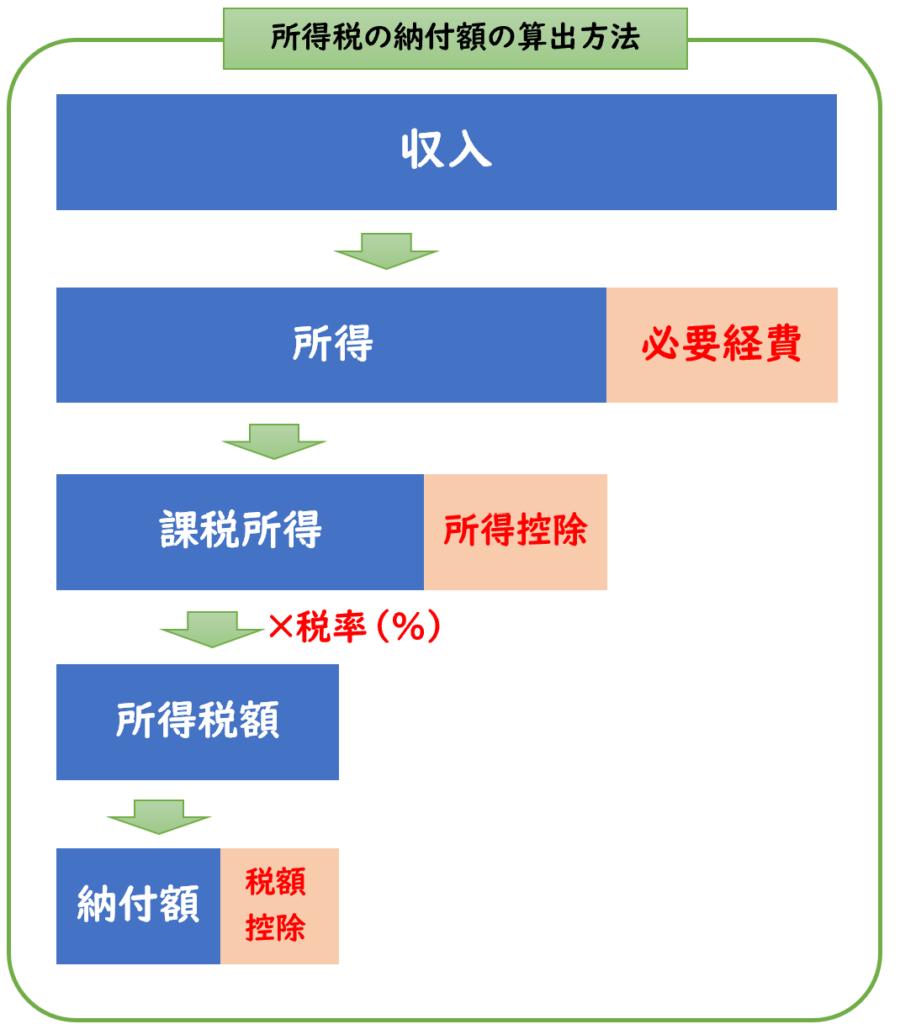

年末調整を行うことで所得控除や税額控除を受けることができます。

これを行うことで納める税金が減ります。

※所得税額は下記のように算出します。

年末調整で受けられる控除は下記になります。

【年末調整で受けられる控除】

- 社会保険控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寡婦、寡夫控除

- ひとり親控除

- 勤労学生控除

- 障害者控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

- 住宅ローン控除(2年目以降)

年末調整で受けられない控除(確定申告が必要)

また下記の控除の場合は年末調整で控除が受けられません。

上記の控除を受けたい場合は確定申告が必要となります。

年末調整で必要な提出書類

年末調整に必要な提出書類は下記になります。

【年末調整に必要な提出書類】

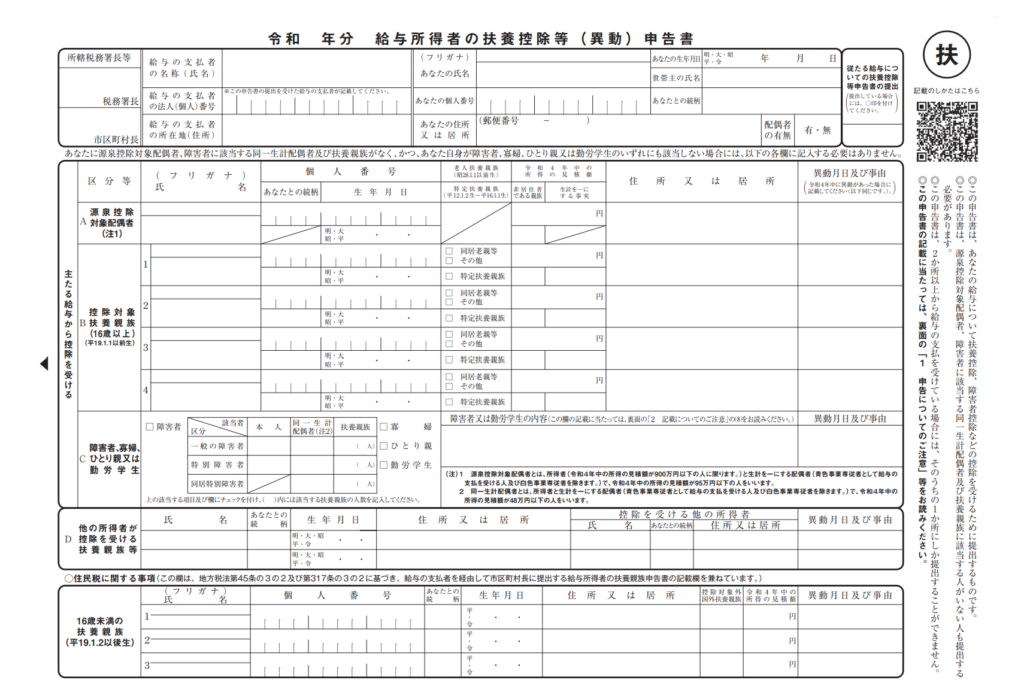

- 給与所得者の扶養控除等(異動) 申告書

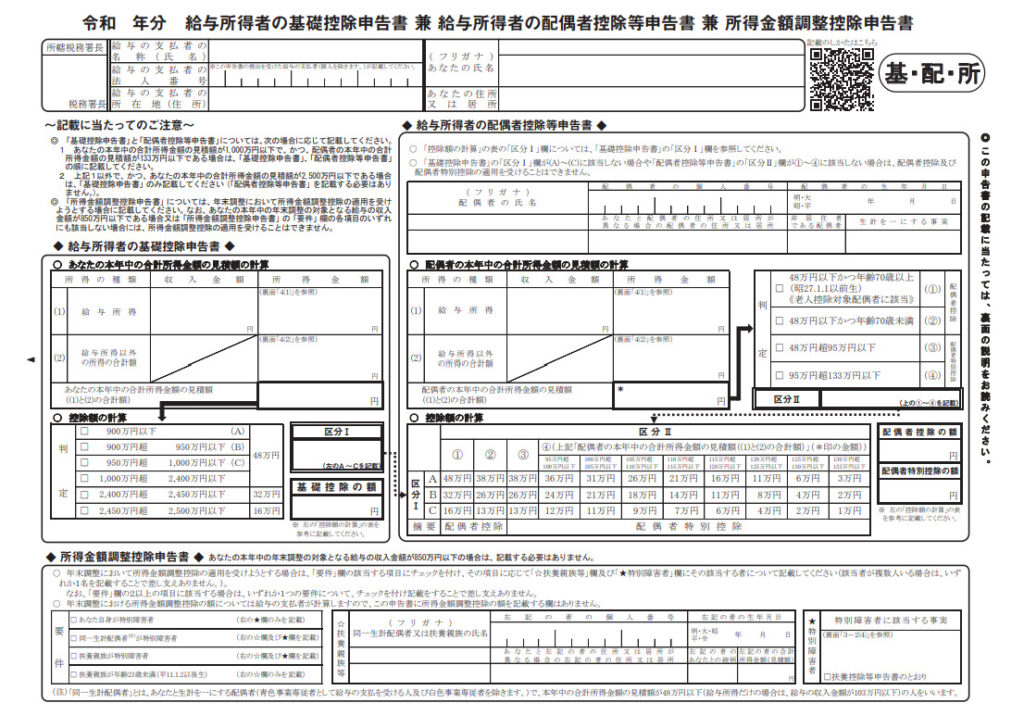

- 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得⾦額調整控除申告書

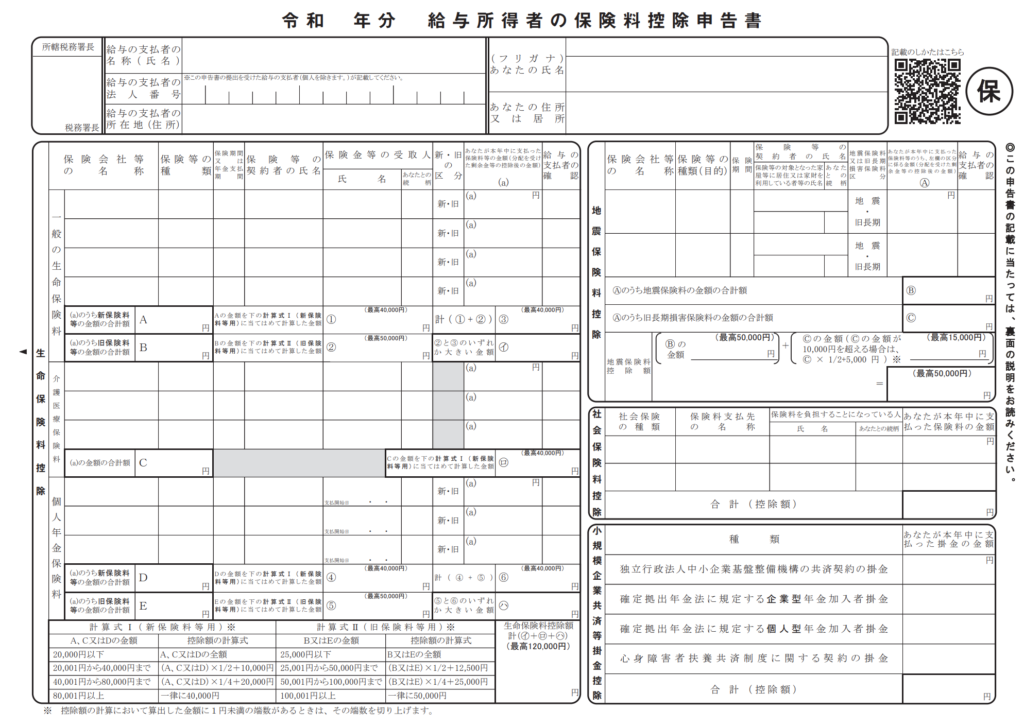

- 給与所得者の保険料控除申告書

給与所得者の扶養控除等(異動) 申告書

この書類は、配偶者控除、扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除の対象かどうかを確認するため、控除の有無に関わらず全員が提出する必要があります。

給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得⾦額調整控除申告書

従業員の基礎控除、配偶者控除等、所得⾦額調整控除を受けるための書類です。

給与所得者の保険料控除申告書

従業員が生命保険料や地震保険料を支払っている場合に、生命保険料控除や地震保険料控除を受けるための書類です。

年末調整で税務署に提出する書類

勤務先が年末調整を行うことで、税務署に提出が必要な書類があります。

それは下記になります。

【年末調整で税務署に提出する書類】

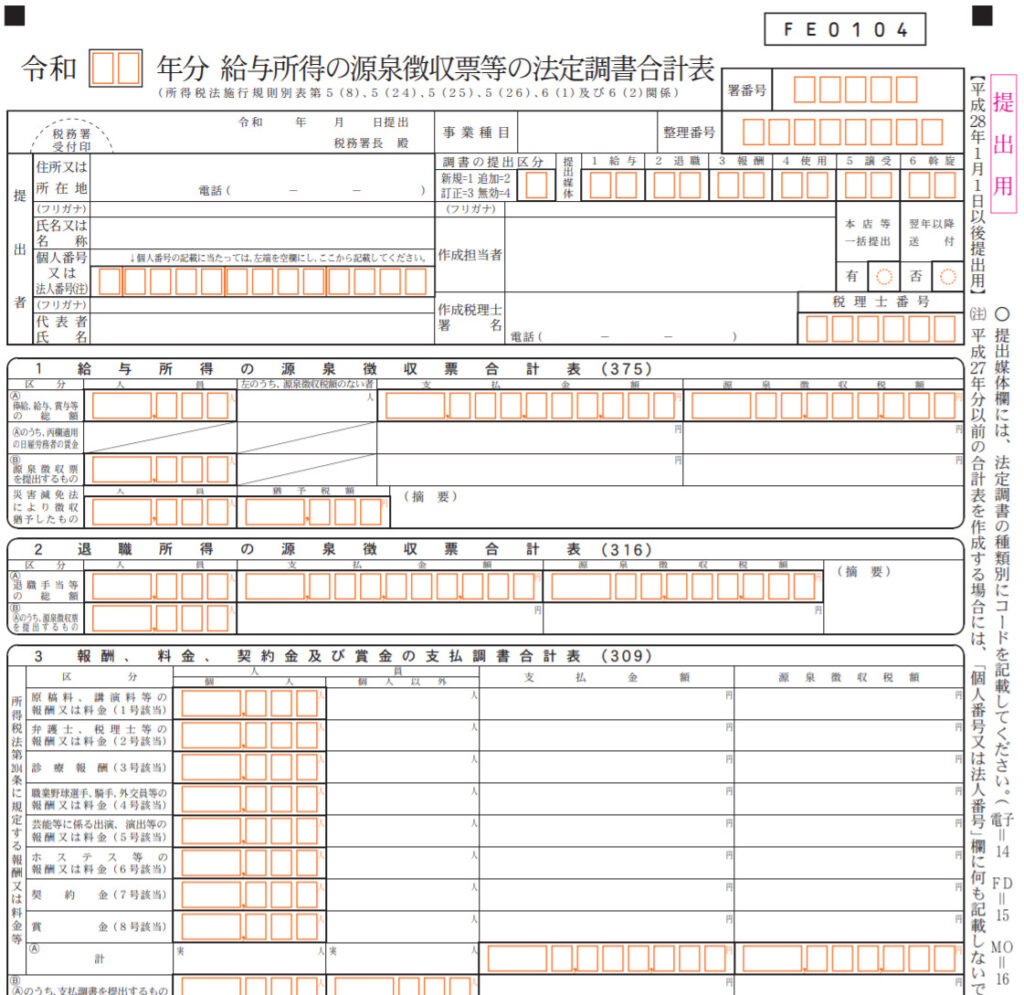

- 給与所得の源泉徴収票等の法定調書合計表

- 支払調書

- 源泉徴収票

提出期限は翌年の1月31日になります。

給与所得の源泉徴収票等の法定調書合計表

従業員の1年間の給与の合計額、弁護士など外部に支払った1年間の報酬の合計額などを記載した書類になります。

またその給与や報酬から差し引いた源泉徴収額についても記載します。

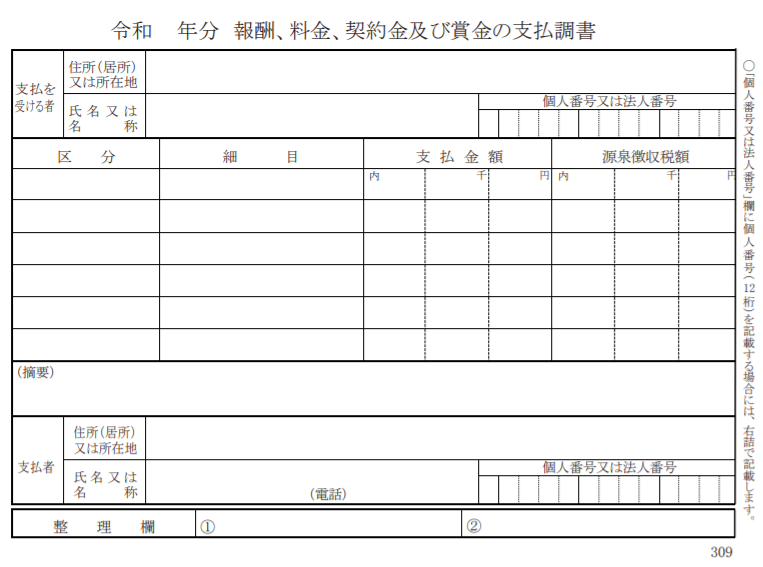

支払調書

弁護士など外部に支払った1年間の報酬の合計額などを記載した書類になります。

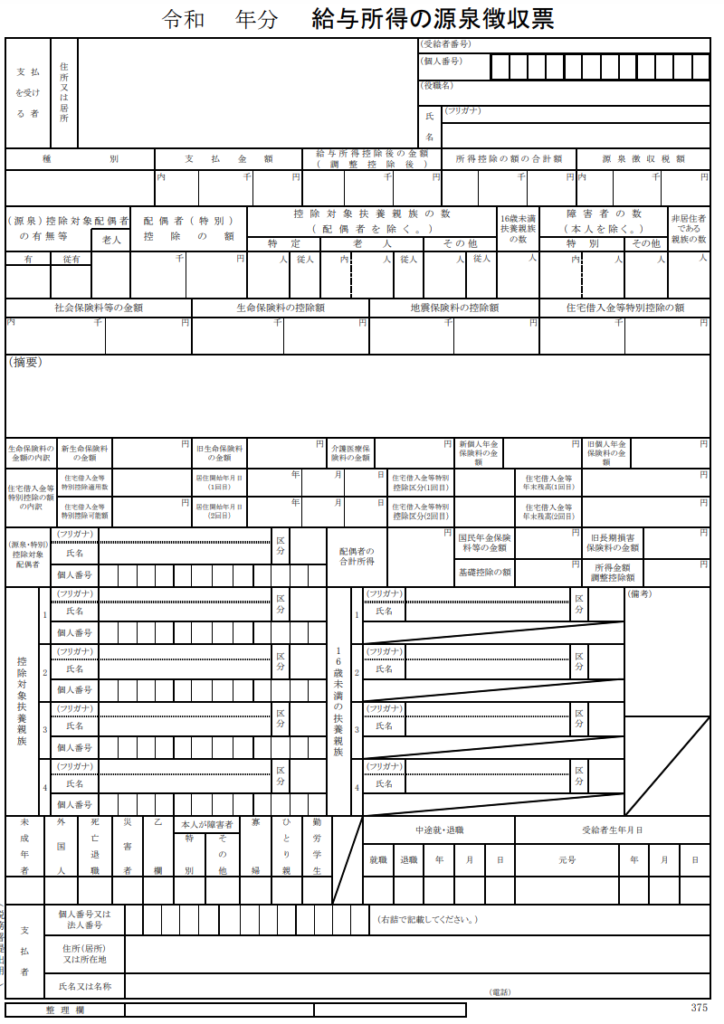

源泉徴収票

役員・従業員に支払った1年間の給与などの金額を、1人ずつにまとめた帳票になります。

税務署に提出する源泉徴収票は下記2つになります。

- 給与所得の源泉徴収票

下記に該当する場合は税務署に提出します。

役員:年収150万円を超える人

従業員:年収500万円を超える人 - 退職所得の源泉徴収票

年末調整で市区町村に提出する書類

勤務先が年末調整を行うことで、市区町村に提出が必要な書類があります。

それは下記になります。

【年末調整で市区町村に提出する書類】

- 給与支払報告書(総括表)

- 給与支払報告書(個人別明細書)

提出期限は翌年の1月31日になります。

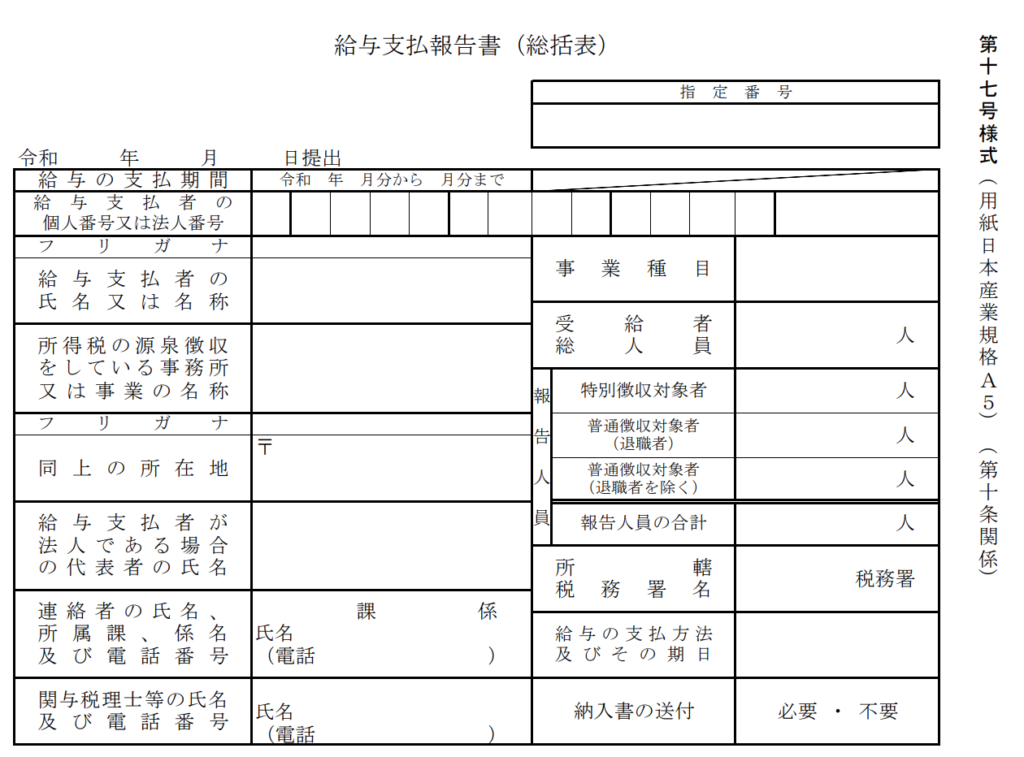

給与支払報告書(総括表)

給与支払報告書の表紙のようなもので、市区町村ごとに作成を行います。

会社の情報や全従業員のうち、何人がその市区町村に住んでいるか等を記載します。

給与支払報告書(個人別明細書)

従業員ごとの1年間の給与や賞与などの金額などを記載したものになります。

税務署に提出する場合、従業員であれば年収500万円以上の場合のみ提出となりますが

市区町村の場合、年収に関係なく全員提出する必要があります。

これを提出することにより、各市区町村が計算し、翌年に支払う住民税が決定します。

まとめ

今回は年末調整について解説しました。

要点をまとめると下記になります。

【年末調整とは?】

- 年末調整とは会社員などの給与所得者が、勤務先を通じて所得の過不足を清算する手続きである。

- 確定申告も年末調整も「1年間の所得税を正しく計算する手続き」である。

- 確定申告→自分で行う

- 年末調整→勤務先が代わりにやってくれる

【年末調整に必要な提出書類】

- 給与所得者の扶養控除等(異動) 申告書

- 給与所得者の基礎控除申告書 兼 配偶者控除等申告書 兼 所得⾦額調整控除申告書

- 給与所得者の保険料控除申告書

コメント