今回は資産除去債務(原則法)について解説します。

- 資産除去債務(原則法)

- 資産除去債務(簡便法)

※敷金支出による仕訳

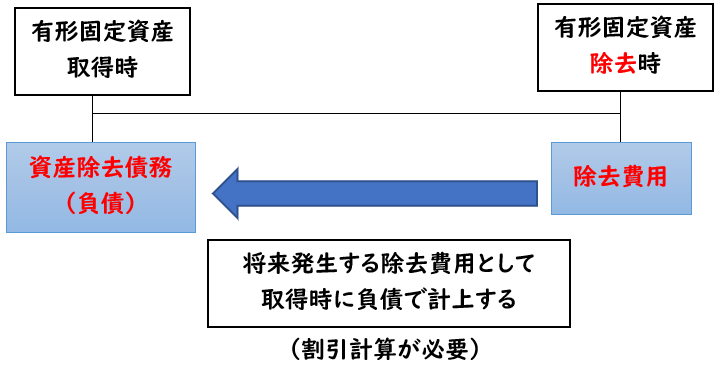

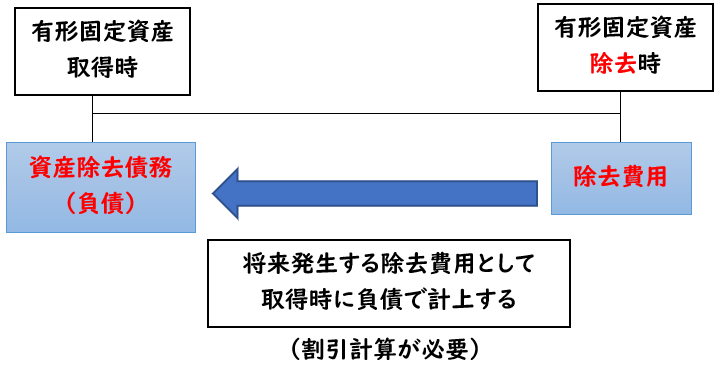

資産除去債務とは?

資産除去債務とは、取得した有形固定資産の将来発生する除去費用のことを指します。

例えば、賃借している土地に建物を建てた場合、

契約が終了し返還する時には、その建物の解体作業などの除去する費用が発生します。

これは将来発生する除去費用として

資産除去債務(負債)で計上しなければなりません。

資産除去債務の会計処理

資産除去債務の会計処理は下記の2つがあります。

今回は原則法について解説します。

有形固定資産の取得時の仕訳

有形固定資産の取得時には将来発生する除去費用を計上する必要があります。

手順としては下記の通りとなります。

【取得時の仕訳】

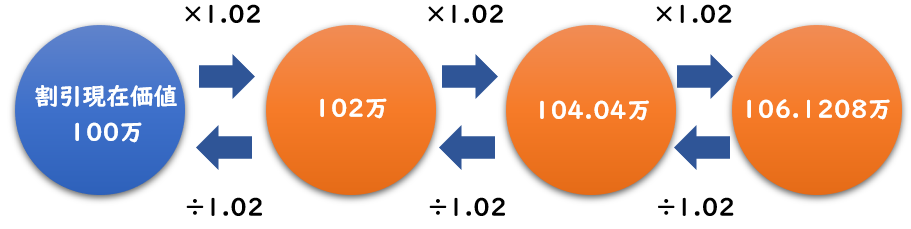

- 将来発生する除去費用(見積額)について割引現在価値で計算する。

- これを資産除去債務(負債)として計上する。

- 同時にこれを有形固定資産の帳簿価額へ加算する。

【資産除去債務の計上額】

資産除去債務の計上額=除去に要する支出額÷(1+割引率)n

n=発生時から履行時までの年数

割引現在価値とは?

「将来発生する除去費用が、今支払った場合どれくらいの金額になるのか?」

という話になります。

例題

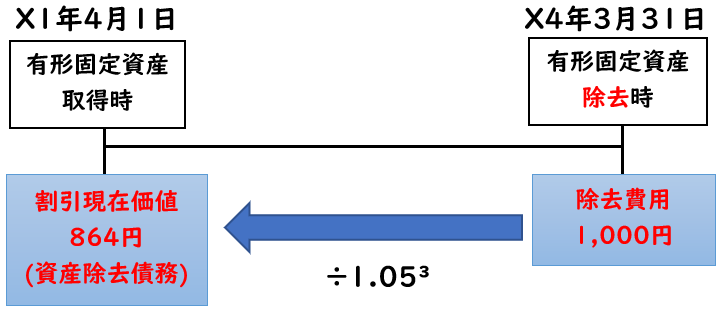

X1年4月1日、機械(取得原価10,000円・耐用年数3年・残存価額0円)を取得し、現金により支払った。

当社はこの機械について、使用後に除去する法的義務があり、その除去費用は1,000円と見積もられた。

なお、割引率は5%とし、円未満を四捨五入すること。

(解答)

| 機械 | 10,864 | / | 現金 | 10,000 |

| / | 資産除去債務 | 864 |

(解説)

〇資産除去債務の計上

除去費用を資産除去債務として計上し、機械の帳簿価額に加算させます。

割引率5%の除去費用1,000円の割引現在価値は下記になります。

1,000円÷(1.05)³=864円(資産除去債務)

除去費用から割引現在価値を算出し、資産除去債務を計上します。

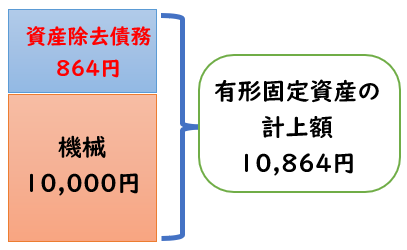

〇機械(有形固定資産)の計上

機械(有形固定資産)の取得原価は下記のようになります。

機械:1,000+864=10,864円

資産除去債務は有形固定資産の帳簿価額に加算します。

決算時の仕訳

決算時の仕訳は下記の2つがあります。

- 利息費用の計上

- 減価償却費の計上

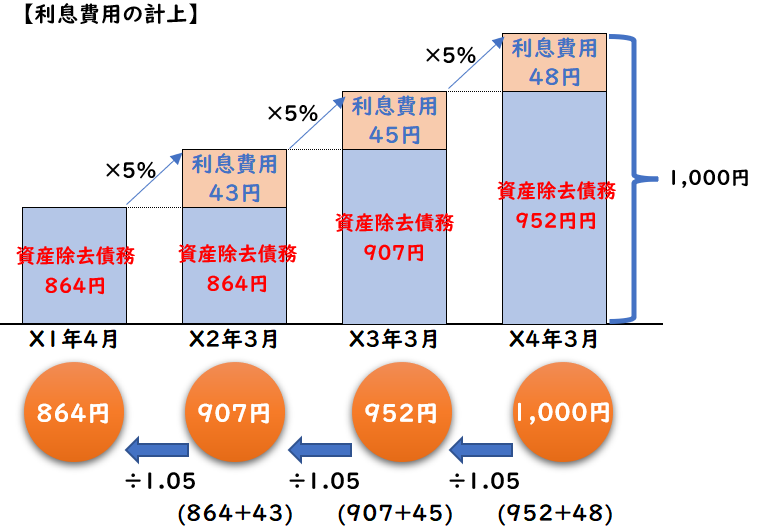

利息費用の計上

計上した資産除去債務は取得時における割引現在価値で計上されています。

決算時は資産除去債務を期末時点の割引現在価値へ修正します。

また資産除去債務(負債)の増加による相手勘定科目は

利息費用(費用)で計上します。

【利息費用の計上】

利息費用=資産除去債務期首残高×当初負債計上時の割引率(%)

例題

上記で取得した機械の決算時X2年3月31日における、利息費用を計上する。

円未満は四捨五入すること。

※取得時の資産除去債務は864円で、割引率は5%である。

[仕訳]および[決算時X2年3月31日における資産除去債務の残高]を示しなさい。

(解答)

| 利息費用 | 43 | / | 資産除去債務 | 43 |

X2年3月時点のB/S残高

| 資産除去債務 | 907 |

(解説)

資産除去債務864×割引率5%=43円

資産除去債務の残高:864+43=907円

(補足)

毎期の「利息費用の計上」の仕訳は下記になります。

| X2年3月 | 利息費用 | 43 | / | 資産除去債務 | 43 |

| X3年3月 | 利息費用 | 45 | / | 資産除去債務 | 45 |

| X4年3月 | 利息費用 | 48 | / | 資産除去債務 | 48 |

資産除去債務を合計していくと、割引前の1,000円の金額となります。

864円+43円+45円+48円=1,000円

毎期、利息費用の計上することで最終的に、資産除去債務の残高は[割引前の除去費用]の金額(1,000円)になります。

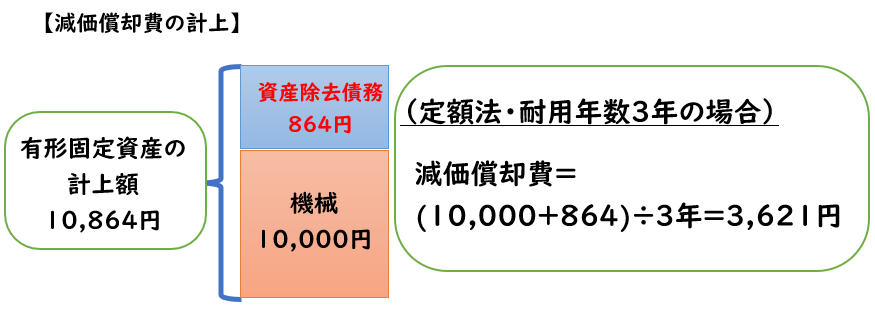

減価償却費の計上

取得した有形固定資産は、減価償却します。

資産除去債務を計上した際に、その金額を有形固定資産に加算した場合は

それを含めた金額で減価償却を行います。

例題

上記で取得した機械について決算時X2年3月31日における、減価償却費の計上(耐用年数3年・残存価額0円・間接法)を行った。

円未満は四捨五入すること。

※機械の取得原価は10,864円である。

(購入価額10,000円+資産除去債務864円)

(解答)

| 減価償却費 | 3,621 | / | 機械減価償却累計額 | 3,621 |

(解説)

(購入価額10,000円+資産除去債務864円)÷耐用年数3年=3,621円

このように決算時では「利息費用の計上」と「減価償却費の計上」を行います。

有形固定資産の除去時

実際に有形固定資産の除去を行う時は、

有形固定資産の除却を行うと同時に資産除去債務も消去します。

この時、[資産除去債務の残高]と[実際の除却費用]に差額が生じた場合は

「履行差額(費用)」として計上します。

履行差額=履行時の資産除去債務残高-実際の除去費用

例題

上記で取得した機械をX4年3月31日に除去した。

除去費用1,200円は現金にて支払った。

この時の各勘定の残高は下記となる

- 機械10,864円

- 機械減価償却累計額10,864円

- 資産除去債務1,000円

円未満は四捨五入すること。

※取得時の資産除去債務は864円で、割引率は5%である。

(解答)

| 機械減価償却累計額 | 10,864 | / | 機械 | 10,864 |

| 資産除去債務 | 1,000 | / | 現金 | 1,200 |

| 履行差額 | 200 | / |

(解説)

資産除去債務は将来支払う予定の除去費用です。

今回はその除去を行ったため、借方により減少させます。

差額が生じた場合は履行差額(費用)で計上します。

実際にかかった除去費用1,200-資産除去債務残高1,000=200円

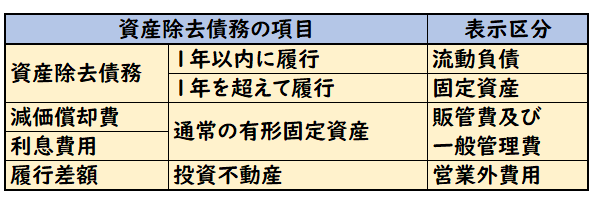

資産除去債務の表示区分

資産除去債務・利息費用・履行差額の表示区分は下記のようになります。

まとめ

今回は資産除去債務(原則法)について解説しました。

要点をまとめると下記になります。

- 資産除去債務とは、取得した有形固定資産の将来発生する除去費用のことである。

- 会計処理としての手順は下記のとおりである。

- 有形固定資産の取得

除去費用は資産除去債務で計上し、有形固定資産の帳簿価額に加算する。 - 決算時の処理

- 利息費用の計上

- 減価償却費の計上

- 有形固定資産の除去

※実際の除去費用と差額が生じた場合は履行差額で計上する。

コメント